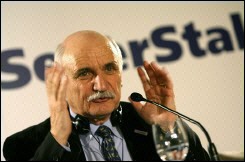

[21/06/2006 07:08:17] MOSCOU (AFP) Le PDG du sidérurgiste russe Severstal, Alexeï Mordachov, propose de réduire sa part prévue dans Arcelor de 32% à 25%, afin de satisfaire les actionnaires du groupe européen inquiets des conditions de cette alliance. Avec cette réduction de sa part à 25%, M. Mordachov recevrait ainsi 210 millions d’actions d’Arcelor au lieu des 295 millions prévues au départ, selon un communiqué de Severstal cité par Interfax. Est également déduit le paiement initialement prévu de 1,25 milliard d’euros, précise ce communiqué. Le service de presse d’Arcelor, interrogé par l’AFP, n’était pas en mesure de diffuser plus largement ce texte dans un premier temps. Cette annonce intervient alors que le sidérurgiste Arcelor doit réunir un conseil d’administration mercredi pour étudier l’amélioration de son contrat de mariage avec Severstal, imaginé pour faire barrage à l’OPA de Mittal Steel. Le patron d’Arcelor Guy Dollé s’était engagé mardi à New-York à “améliorer” les conditions de l’alliance avec Severstal annoncée fin mai et qui prévoit une entrée du groupe russe à 32,2% au capital du géant de l’acier européen.

Une source proche du dossier a évoqué le fait que les administrateurs d’Arcelor devaient se pencher sur ce contrat de mariage amélioré, qui devait être dévoilé jeudi en Russie par le patron de Severstal. L’irruption du groupe russe dans la bataille entre Arcelor et Mittal Steel a déclenché une fronde d’actionnaires minoritaires, craignant que les Russes prennent à terme le contrôle du groupe européen. Ces actionnaires ont forcé Arcelor à reporter sine die une assemblée générale convoquée mercredi pour voter un rachat massif d’actions qui aurait eu pour conséquence de faire grimper Severstal à 37,5% d’Arcelor. Severstal avait prévenu qu’il pourrait revoir les conditions de ses fiançailles pour essayer de ne plus effrayer les petits actionnaires. La proposition russe intervient dans un contexte de discussions amorcées la semaine dernière entre Mittal et Arcelor, à propos d’une éventuelle surenchère sur l’offre d’achat de Severstal. |

||||

|

Herlad Tribune, afin d’inviter les actionnaires d’Arcelor à repousser lors

de l’assemblée générale du 30 juin le rapprochement avec Severstal, “pilule

empoisonnée pour contrer notre offre publique”.

Dans cette publicité, Mittal vante ses atouts

industriels –des “réserves minières plus importantes” que Severstal– et la

valorisation pour les actionnaires d’Arcelor supérieure en cas de fusion

avec Mittal qu’après un rapprochement avec Severstal.

“A défaut d’un refus des actionnaires détenant

au moins 50% du capital, à l’Assemblée Générale du 30 juin, le contrôle de

votre groupe peut être cédé dans une transaction destructrice de valeur”,

affirme Mittal, qui encourage donc “fortement” les actionnaires à exercer

leur droit de veto le 30 juin.

L’homme d’affaires franco-polonais Romain

Zaleski (qui vient de monter à 7,44% d’Arcelor) et l’Association de défense

des actionnaires minoritaires de Colette Neuville (représentant 2,5%)

avaient promis de voter “non” à l’OPRA, opposés à la fusion

Arcelor-Severstal annoncée fin mai.

Pour concurrencer la partie en cash de l’offre

mixte d’achat de Mittal, Arcelor a réaffirmé lundi soir sa volonté de

distribuer 6,5 milliards d’euros à ses actionnaires et se “réserve le droit

de convoquer une nouvelle assemblée générale extraordinaire” en cas d’échec

de Mittal.

© AFP 2006

Photo : Herwig Vergult