[17/11/2006 22:34:57] PARIS (AFP) Les Caisses d’Epargne et les Banques Populaires, qui ont donné naissance vendredi à leur filiale commune Natixis, quatrième banque française d’investissement, lanceront dès samedi la plus grosse opération de marché de l’année. Le placement de titres Natixis pour quelque 5,5 milliards d’euros, le plus important de l’année pour la Bourse de Paris, a reçu vendredi soir le feu vert de l’Autorité des marchés financiers (AMF). Plus tôt dans la journée, les actionnaires de Natexis Banque Populaire, réunis en assemblée générale, ont approuvé à une écrasante majorité la création de Natixis, qui réunit les activités de banque de financement, d’investissement et de gestion d’actifs des deux mutualistes. Si, pour le moment, seules les banques d’affaires sont concernées par la fusion, les deux partenaires pensent déjà à aller au-delà et fusionner leurs organes centraux, a indiqué à l’AFP une source proche de la Caisse nationale des Caisses d’Epargne, l’organe central de l’Ecureuil. Selon cette source, la fusion pourrait avoir lieu “dès le mois de mars” et donnerait naissance à un groupe intégré sur le modèle de Peugeot-Citroën. “Cette question n’est bien sûr pas d’actualité”, a déclaré vendredi soir sur LCI Philippe Dupont, président du groupe Banque Populaire et nouveau président du directoire de Natixis. La naissance de Natixis ne change rien pour les clients particuliers et même en cas de fusion plus poussée, les réseaux d’agences resteraient distincts. “En dépit de sa complexité, le projet a été mené selon le schéma et le calendrier envisagé”, s’est félicité M. Dupont lors de l’assemblée générale. Le projet de mariage, annoncé début mars, s’était longtemps heurté à l’opposition farouche de la Caisse des dépôts, actionnaire stratégique de la Caisse d’Epargne, qui le jugeait contraire à ses intérêts.

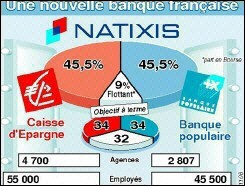

Les actionnaires ont notamment approuvé les apports d’actifs des deux banques mutualistes à Natexis Banque Populaire qui, déjà cotée, a naturellement servi de creuset à l’opération. A l’issue de cette opération, les maisons mères détiennent 45,5% de Natixis. Leur objectif étant de ramener leur participation à 34% du capital chacune, le surplus de titres seront remis sur le marché. Quelque 283 millions d’actions, pour un montant total compris entre 5 et 6 milliards d’euros, vont être proposées à la vente, ce qui en fait une opération comparable à l’introduction en Bourse d’EDF à l’automne 2005 (6,35 milliards). “L’opération Natixis, comme en son temps Natexis Banque Populaire, ne remet pas en cause le caractère coopératif de nos deux groupes”, a assuré Philippe Dupont. “Dans le même temps, Natixis sera géré selon les mêmes règles, les mêmes contraintes, et sera jugé sur les mêmes critères que les sociétés cotées de type classique”, a-t-il ajouté. “Il ne faut pas opposer les deux approches, c’est réducteur et stérile”, a-t-il encore lancé. Les organisations syndicales (CFDT, CFTC, CGT, FO, SNB-SNE-CFE-CGC, UNSA) de Natixis (23.000 salariés), s’inquiètent qu'”aucun aspect social du projet” n’ait été exposé ce jour, “et principalement les conséquences sur l’emploi”. Mais, selon le plan de développement de Natixis, “aucun plan social n’est prévu”. Interrogé à ce sujet par un actionnaire, M. Dupont a réaffirmé que “les deux groupes se sont engagés à ce que chacun conserve son emploi”. |

||||

|