|

| Logo de l’euro (Photo : Boris Roessler) |

[03/05/2009 10:34:16] FRANCFORT (AFP) La Banque centrale européenne va selon toutes les attentes ramener le principal taux directeur de la zone euro à 1%, la septième baisse depuis octobre et probablement la dernière avant longtemps.

La réduction d’un quart de point du principal taux à ce nouveau niveau historique de 1% est “une chose entendue”, souligne Jennifer McKeown, de Capital Economics. Le conseil des gouverneurs se réunit jeudi.

Jean-Claude Trichet, président de l’institution, avait, dès début avril, clairement ouvert la voie à une baisse “très mesurée”.

Le taux de refinancement, qui détermine le niveau du crédit dans les seize pays de l’euro, plafonnait encore à 4,25% en octobre.

Jamais depuis la naissance de la BCE en 1998 il n’a été réduit à un rythme aussi rapide et dans une ampleur telle.

Pour de nombreux experts, ce nouveau desserrement des vannes du crédit sera sans doute aussi le dernier du cycle.

Le très loquace Axel Weber, président de la Bundesbank et membre influent de la BCE, a martelé ces derniers jours que descendre sous le seuil d’1% ne serait pas raisonnable.

|

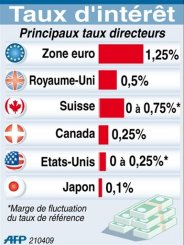

| Principaux taux directeurs des banques centrales dans le monde (Photo : AFP) |

Les espoirs d’une reprise de la conjoncture vers la fin de cette année, que les économistes ont cru déceler dans les derniers indicateurs de confiance économiques, “réduisent la pression” sur les gardiens de l’euro, ainsi moins enclins à abaisser encore les taux, juge Ulf Krauss, de Helaba.

Jean-Claude Trichet a en outre fait comprendre qu’il ne fallait pas attendre de la BCE une politique de taux zéro à l’américaine ou à la japonaise. Elle “ne serait pas appropriée” à la zone euro, a redit le Français récemment à Tokyo.

Les baisses de taux de ces derniers mois ont enfin montré leur limite. Leur efficacité a été entravée par la réticence des banques, devenues allergiques aux risques depuis l’éclatement de la crise financière, à accorder des crédits.

Les vastes plans de soutien gouvernementaux au secteur ou encore la possibilité, mise à leur disposition par la BCE, de s’alimenter en liquidités bon marché pour des montants illimités, n’ont pas eu non plus les effets libérateurs escomptés, les banques restant paralysées par leur montagne d’actifs invendables ou toxiques.

“La marge des banques centrales pour combattre la récession avec des instruments conventionnels fond à vue d’oeil”, souligne Torge Middendorf de la WestLB.

Les banques centrales britannique ou américaine ont déjà créé de la monnaie pour acheter des titres de créances ou obligations, des mesures dites “d’assouplissement quantitatif”. Elles alimentent ainsi directement l’économie en resources de financement, sans passer par les banques.

|

| ésident de la Banque centrale européenne, Jean-Claude Trichet, lors d’une conférence de presse à Tokyo le 18 avril 2009 (Photo : Yoshikazu Tsuno) |

Jean-Claude Trichet avait promis de dévoiler début mai les intentions du conseil en matière de mesures non conventionnelles. Et le vice-président Lucas Papademos avait évoqué l’option d’acheter des titres de créance d’entreprise.

La BCE est-elle prête à faire le grand plongeon? Non pas encore, estiment de très nombreux économistes. Elle va sans doute annoncer des opérations de refinancement sur un an -les plus longues ont actuellement une durée de 6 mois-, toujours dans le but de rassurer les banques et de les inciter à prêter.

“Même si la BCE n’est pas encore prête à acheter des actifs, elle pourrait au moins présenter le cadre dans lequel elle pourrait le faire dans l’avenir”, estime Jennifer McKeown. La Banque d’Angleterre avait préparé le terrain de cette façon avant d’acheter effectivement des obligations.