Dans tous les pays méditerranéens, les réformes de financements se poursuivent, marquant le choix d’ouverture et de libéralisation. D’ailleurs, en Tunisie on assistait epuis la mise en place du PAS (Plan d’Ajustement Structurel) jusqu’à la promulgation de la loi 89/49 du 8 mars 1989 sur le marché financier, la loi 94/117 sur la réorganisation de ce marché (création de structures indépendantes : CMF, BVMT, STICODEVAM, Intermédiaires en BOURSE, AIB).

L’Etat, les différentes instances et les opérateurs accentuent les efforts pour exposer aux acteurs économiques les avantages des réformes avec objectif stratégique à l’horizon 2014 : Tunis Place financière régionale.

Le dispositif est riche et s’articule autour de :

– la loi sur la sécurité financière (novembre 2005) et la réadaptation du Code des sociétés commerciale, tous les intervenants au niveau du marché ont œuvré pour organiser, contrôler le marché des Valeurs mobilières et des produits financiers :

* Renforcement de l’indépendance des commissaires aux comptes des sociétés

* Renforcement du contrôle des comptes des sociétés

* Renforcement de la transparence des sociétés

* Renforcement de la création des comités permanents d’audit

* Réorganisation des obligations des sociétés faisant appel à l’épargne publique, à leurs actionnaires et aux sociétés cotées en Bourse.

– La mise en oeuvre de certaines réformes comme :

* L’organisation de l’émission d’emprunts obligataires.

* La création d’un cadre légal pour les sociétés d’investissement

* L’organisation des modes de l’Appel Public à l’Epargne

* Le règlement général de la Bourse des valeurs mobilières de Tunis

* Les règles applicables aux intervenants dans la gestion du marché

* L’organisation et le fonctionnement des marchés

* Les opérations publiques : (Offres publiques de vente, acquisition, Bloc…..)

* Le Fonds de garantie de marché (FGM).

* Le Fonds de garantie clientèle du marché des valeurs mobilières et des produits financiers (FGCM)

* Les textes réglementaires sur les nouveaux produits et opérations financières, les bons du trésor, les comptes épargne en action, le code d’incitations aux investissements, la participation et les entreprises publiques, la fiscalité, le système comptable des entreprises, les sociétés d’investissement, les établissements de crédits, le blanchiment d’argent et lutte contre le terrorisme, les sociétés de gestion de portefeuille pour le compte de tiers, les conditions communes d’admission aux marchés de titres de capital qui ont été assouplies par un décret du ministre de Finances du 24 septembre 2005, l’instauration du Marché alternatif et les métiers de listing sponsor et l’ouverture au public de 30% du capital d’une entreprise qui permet de bénéficier d’un abattement de 33 ou de 40% du taux de l’impôt sur les sociétés : cet impôt passe de 30 ou 35 à 20% pendant les cinq ans qui suivent l’introduction en bourse.

La nouveauté c’est la Loi n° 2009-64 du 12 août 2009, portant promulgation du Code de prestation des services financiers aux non-résidents : Fonds expert, société de gestion off-shore, les organismes de placement collectif en valeurs mobilières à règles d’investissement allégées ci-après désignés «OPCVM ARIA», qui peuvent investir dans les différents instruments financiers réglementés et peuvent employer en titres d’un même émetteur jusqu’à 35% de ses actifs:

* Procéder à des emprunts d’espèces jusqu’à 10 % de ses actifs;

* détenir jusqu’à 35% d’une même catégorie d’instruments financiers d’un même émetteur ;

* conclure des contrats constituant des instruments financiers à terme ;

* consentir sur ses actifs des garanties nécessaires à la conclusion des contrats relevant de son activité, y compris sous forme d’achat avec engagement de revente.

Sans oublier la création d’un compartiment OFF-SHORE pour les produits financiers non-résidents.

Dans ce code, les services financiers sont bien exposés; il s’articule autour des services bancaires et les services d’investissement ainsi qu’aux services financiers avec les résidents (art. 55).

Les services bancaires comprennent (art. 51 de la loi) :

1. la réception des dépôts de non résidents quels qu’en soient la durée et la forme ;

2. l’octroi à des non résidents de crédits sous toutes leurs formes ;

3. la mise à disposition de la clientèle non résidente et la gestion de moyens de paiement ;

4. les opérations de change avec les non résidents et dans les limites autorisées par la législation et la réglementation en vigueur avec les résidents.

Quant à l’article 53, il spécifie les services d’investissement :

1. la réception et la transmission d’ordres pour le compte de tiers ;

2. l’exécution d’ordres pour le compte de tiers et ce, sans préjudice de l’exclusivité d’intervention sur le compartiment résident de la Bourse des Valeurs Mobilières de Tunis conférée, conformément à la réglementation en vigueur, aux intermédiaires en bourse agréés dans le cadre de la loi n° 94-117 du 14 novembre 1994 portant réorganisation du marché financier;

3. la gestion des portefeuilles pour le compte de tiers ;

4. la prise ferme et le placement garanti ;

5. le placement simple.

Article 52 :

D’ailleurs, des services connexes aux services bancaires sont prévus, ils comprennent :

1. le conseil et l’assistance en matière d’investissement et de gestion de patrimoine, de gestion et d’ingénierie financières et, d’une manière générale tous les services destinés à faciliter la création, le développement et la restructuration des entreprises ; et

2. les prises de participation dans le capital d’entreprises existantes ou en création.

Pour notre pays, les réformes inscrites dans les textes se traduisent temporellement dans les faits. Les modifications des habitudes commencent à donner leurs fruits. Les problèmes liés à l’offre se dissipent graduellement.

Les Entreprises Familiales sont réticentes à ouvrir leur capital à des nouveaux actionnaires, puisqu’on se heurtent encore à l’état d’esprit de chef d’entreprise qui répugnent trop souvent à ouvrir leur capital, trop petites ou trop endettés.

Les causes d’après moi sont d’ordre sociologiques et historiques au point de vue de la constitution familiales de ces sociétés. Cette problématique est identique à tous les pays du Maghreb.

Nonobstant, les acquis sont très encourageants:

– La capitalisation boursière du marché des actions a atteint au 31 décembre 2009 le niveau de 12.227 MDT.

– Les OPCVM de la place de Tunis ont pu drainer des actifs gérés d’un montant équivalent à 4.383 MDT à la fin de l’exercice 2009.

– Les capitaux traités durant 2009 sont de 1 814 MDT en 2009.

– Le tunindex a enregistré sa 7ème hausse depuis 2003, il s’est situé à 48% en 2009.

– Part de étrangers dans la capitalisation boursière est de 22 % afin décembre 2009.

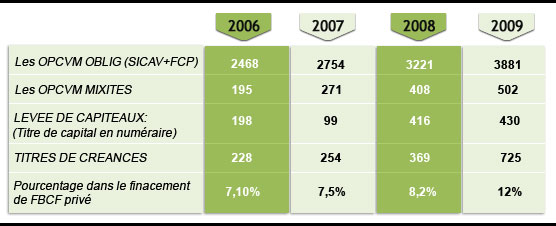

De même, la gestion collective et les levées de fonds ont bien évolué comme le démontre ces chiffres (en millions de dtu) :

– Tous les articles sur

Lire aussi :