La Place de Tunis a connu une très longue période d’euphorie boursière. Il est temps de s’interroger sur le remarquable chemin parcouru et sur les évolutions possible à l’horizon 2011.

Une longue période hausse

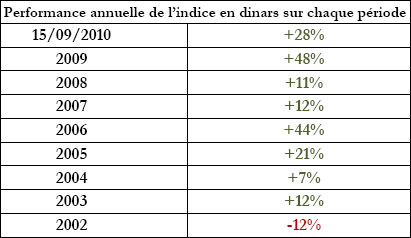

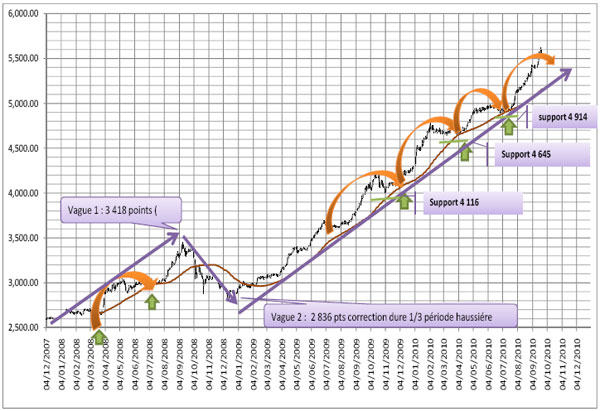

Depuis la dernière année de baisse en Bourse, de 2002, l’indice de la place de Tunis, le Tunindex est passé de 1.125 points à 5.550 points soit une progression de 393% en monnaie courante, et une progression annuelle moyenne de 22%.

Tableau : Evolution mensuelle de la performance du Tunindex (en dinars par rapport au mois n-1)

Comment situer cette évolution par rapport aux évolutions dans le monde ?

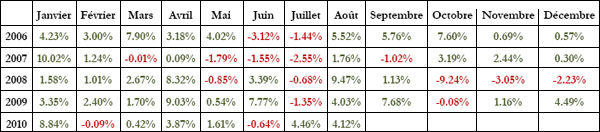

Il faudrait, pour pouvoir comparer l’évolution de l’indice tunisien avec ceux des autres pays, le mesurer en une monnaie constante et de référence au niveau international, le dollar US. Sur la période du 15 septembre 2007 au 15 septembre 2010, l’indice Tunindex mesuré en dinars courants progresse de 121% en $ sur la même période, la hausse ressortirait à 91%, la différence est constituée de la baisse du dinar par rapport au USD qui est de 32,5% sur la période.

L’analyse plus fine de la période, qui consiste à dégager des sous-périodes de la performance en $, nous en montre quatre bien distinctes.

La 1ère période du 15 septembre 2007 au 22 septembre 2008, c’est-à-dire juste avant que la crise de 2008 ne déferle sur les marchés mondiaux et sur le marché tunisien, nous avons une progression en $ de 39% avec un effet positif du change TND/$, c’est-à-dire que le dinar s’est revalorisé par rapport au $ de 2%.

Une 2ème période qui va de septembre 2008 jusqu’au 22 février 2009, soit la période aiguë de la crise. La baisse sur ces 5 derniers mois fut de 30% dont 12% s’explique uniquement par l’effet de change. A la fin de cette période, on en ressort tout de même avec une performance encore positive en $ du marché tunisien par rapport au début de période, là où le reste du monde montrait des baisses très élevées.

Une 3ème période qui va de février 2009 à février 2010 avec une hausse exceptionnelle et jamais observée en $ de 70% du Tunindex.

Une 4ème période qui va de février 2010 au 15 septembre 2010 avec une progression modérée de la performance de 6,7% en $ contre 15% en dinars avec un effet change négatif de 8% pour le TND/USD.

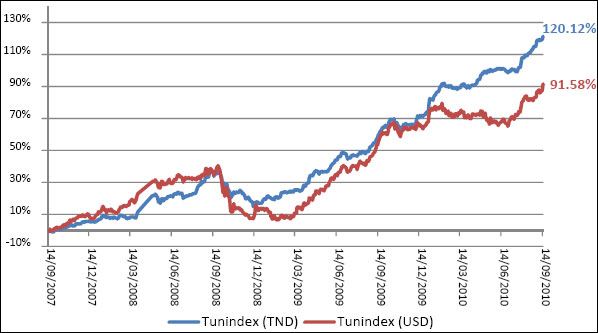

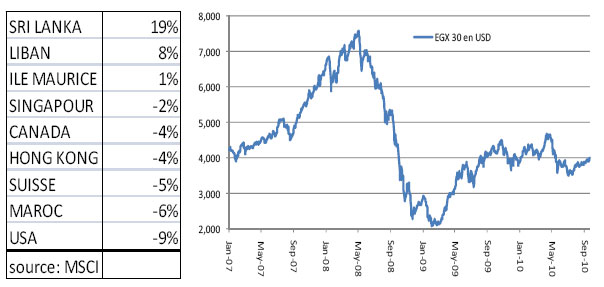

Si l’on comparait cette évolution avec celle des autres marchés mondiaux, la surperformance du marché tunisien est exceptionnelle (pour mémoire, le Tunindex progresse de 90% en $ sur la période). Voici les meilleures performances mondiales sur la période 2007-2010 ainsi que celle du marché égyptien (EGX 30).

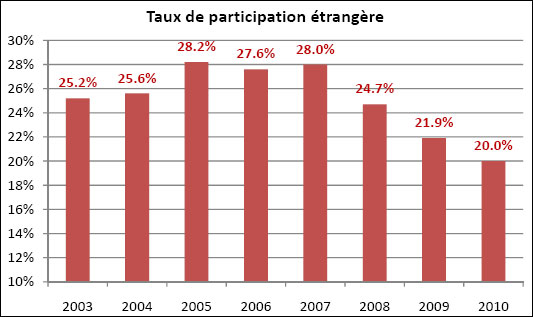

Un marché qui voit les investisseurs étrangers perdre de l’importance

Le marché tunisien est de moins en moins exposé aux investisseurs étrangers. Cette caractéristique devient importante. Ces trois dernières années, la capitalisation boursière a quasiment doublé en $, concomitamment le pourcentage de la capitalisation détenu par les investisseurs étrangers se réduisait.

La part détenue par les étrangers passe de 28% de la capitalisation à 20% de la capitalisation. En dinars, même pondérée par le taux de change TND/USD, cette part s’accroît de 30% sur la période. Cependant, cet accroissement provient essentiellement de la valorisation des participations stratégiques des étrangers en Tunisie (UBCI, BT, ATB, ATTIJARI, SFBT..). Suite à la crise, les investissements des gestionnaires d’actifs étrangers (essentiellement des fonds actions marchés émergents) se sont évaporés de la Place de Tunis, et cela constitue la principale nouveauté de cette période 2007-2010 ; la hausse a été uniquement alimentée par les investisseurs locaux.

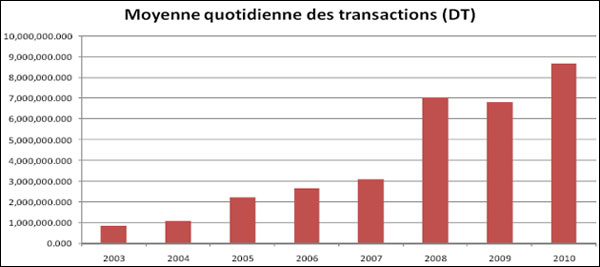

Ce remplacement des investisseurs étrangers par les locaux a entraîné une hausse importante des transactions comme le montre le tableau ci-dessous ; témoignant de l’engouement des porteurs (petits et grands) locaux pour les investissements en actions.

Un marché qui commence à être à son prix

Si l’on revenait à l’analyse de l’indice boursier sur les 12 derniers mois glissants en dinars (le 15 septembre 2010 par rapport au 15 septembre 2009), la progression des cours ressort à 40%. Ce chiffre est à mettre en relation avec la hausse des bénéfices des sociétés qui ont publiés leurs résultats au 30 juin 2010 et qui ont annoncé une progression consolidée de leurs bénéfices de 35%.

Dit autrement, le PER du marché enregistré fin juin 2010 est a peu de choses près le même que celui de juin 2009, la hausse des cours étant justifiée par celle des résultats.

Cependant, le niveau de valorisation du marché commence à être conséquent. A 15,9 fois les bénéfices prévus pour 2010, le marché tunisien est à 1 point de PER en dessous du marché marocain alors même que les années précédentes l’écart de valorisation entre les deux marchés étaient de l’ordre de 3 points.

S’agissant du marché égyptien qui se traite à 15 fois les bénéfices, il est légèrement moins cher que le marché tunisien, ce qui a été souvent le cas. Lorsqu’on analyse le PER anticipé de l’année au 15 septembre de chaque année sur la période 2006 à 2010, on remarque clairement qu’aux 14 fois habituelles succède un niveau qui peut paraître élevé à moins que les prévisions sur l’année soient très pessimistes, ce qui ne semble pas être le cas à trois mois de la fin de l’année.

Nous avons entamé en Tunisie depuis le début de ce millénaire une assez longue période de hausse pour les investisseurs boursiers, corrélative à celle de l’économie; que cette hausse dure plus d’une décennie est possible tant que les justificatifs internes sont là.

Notre point de vue est qu’il y a des facteurs «combustibles» haussiers de la Bourse pour les 12 prochains mois. Ceux-ci seront d’abord les opérations de mise sur le marché de grandes capitalisations. On parle déjà des deux principaux acteurs dans les télécommunications, qui sont des sociétés au CA supérieur au milliard de dinars et à la forte rentabilité ; il y a aussi une liste de sociétés de taille plus petite mais dont la diversité viendra enrichir la cote. Les conditions favorables de liquidité et l’environnement fiscal devraient continuer à perdurer sur cet horizon.

Enfin, la croissance de l’économie est sans doute un facteur décisif puisque c’est ce coefficient multiplicateur qui permet aux entreprises d’accroître leurs bénéfices et, partant, leurs dividendes et leur attrait pour les investisseurs.

Or notre économie résiste et s’améliore : les prévisions du gouvernement quant à la croissance 2010 sont de 3,8% (contre 3,1% en 2009), alors que celles de 2011 sont de 5% ; soit un retour au niveau moyen de la croissance de l’économie.

L’évolution des agrégats macroéconomiques indique un déficit budgétaire maîtrisé, une inflation qui remonte (4,7% à fin août contre 3,3% pour la même période de l’année dernière) et une détérioration de la balance commerciale en 2010, mais qui n’a eu qu’un impact limité sur les réserves en devises, dont le niveau, à un plus de 13 milliards de dinars, est confortable. La situation macroéconomique du pays reste donc solide et constitue un environnement positif.

En définitive, ce type de cycle long de croissance de la Bourse a été constaté dans le passé en Europe et aux USA dans les années qui ont suivi la Seconde Guerre mondiale et dans les années 1985-2000. Rappelons-nous que l’indice S&P US a été multiplié par 6 entre 1985 et 2001 comme le CAC 40 entre 1988 et 2000.

ANALYSE GRAPHIQUE DU TUNINDEX 2007-2010