Environnement fiscal

Le principal objectif de la redistribution est de limiter les inégalités de la

répartition des revenus et des richesses et donc les tensions sociales. Elle

peut prendre plusieurs formes.

Traditionnellement, on distingue deux dimensions de la redistribution: D’une

part, la redistribution horizontale, sur le cycle de vie, supposée réaliser des

transferts qui ne sont pas occasionnés par la hiérarchie des revenus. Il s’agit

donc soit d’opérations entre ménages situés dans la même tranche de revenus,

soit d’opérations fondées sur d’autres critères que le revenu (Ce graphique

représente le partage de la valeur ajoutée aux coûts des facteurs, le taux de

marge (part de la rémunération du capital dans la valeur ajoutée) étant le

complément de la part des salaires).

Ce graphique représente le partage de la valeur ajoutée aux coûts des facteurs,

le taux de marge (part de la rémunération du capital dans la valeur ajoutée)

étant le complément de la part des salaires.

A ce sujet, la protection sociale paraît adaptée pour répondre à ce problème

puisqu’elle vise à effectuer des transferts de ressources au profit de personnes

exposées à un risque social.

D’autre part, la redistribution verticale, c’est-à-dire des riches vers les

pauvres, grâce aux systèmes fiscaux et aux prestations sociales. Elle est censée

réduire les inégalités des revenus. Elle a comme principal objectif le

resserrement des écarts de revenus. L’impôt progressif sur le revenu est sans

doute l’instrument privilégié. Un impôt est progressif lorsque le taux moyen

d’imposition croît plus vite que le revenu, autrement dit, l’élasticité du

rendement de l’impôt est supérieure à 1. De ce fait, la progressivité peut

s’analyser comme la structure d’un prélèvement, c’est-à-dire la répartition d’un

dinar d’impôt entre les contribuables classés selon leur position dans la

tranche des revenus, tandis que les effets redistributifs mesurent l’ampleur des

variations introduites par ce prélèvement dans la distribution des revenus.

Toutefois, il est important de souligner que le débat sur les questions de

redistribution est souvent tendu. En effet, il se trouve souvent que les

intérêts des uns apparaissent comme directement antagoniques avec ceux des

autres, de telle sorte que la sensibilité sociale et politique est dans ce

domaine extrême. Naturellement, les contributeurs nets à l’ensemble du système,

c’est-à-dire ceux auxquels on prélève plus que l’on ne donne seront toujours en

faveur d’une réduction des prélèvements, le contraire étant vrai des

bénéficiaires nets.

Qu’en est-il de la redistribution en Tunisie?

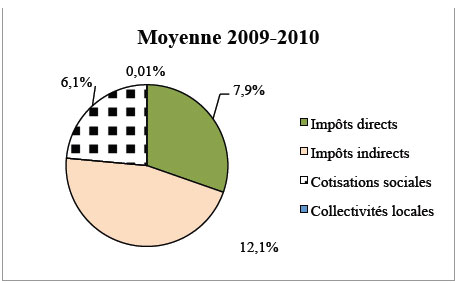

En Tunisie, sur chaque dinar produit par un agent économique, environ 260

millimes sont en moyenne prélevés par l’État et réorientés vers d’autres agents

économiques, ou consacrés au financement de biens et/ou services consommés

collectivement. Ainsi, certains jugent qu’à ce niveau, l’intervention de l’État

est excessive. On prélève énormément et il y a toujours beaucoup de pauvres et

de gens qui ont une vie très difficile dans notre pays. La solution passe pour

eux par une réduction raisonnée du rôle redistributif de l’État. Pour d’autres,

le taux de 26% de prélèvement obligatoire est un niveau raisonnable, voire

faible comparé à celui des pays occidentaux (45% en France par exemple).

Graphique 2 : la répartition des prélèvements obligatoires

Source : Ministère des finances

S’il n’existe aucune preuve attestant l’existence d’une corrélation entre taux

de croissance et niveau des prélèvements obligatoires, on reconnaît de plus en

plus une corrélation très forte entre taux de prélèvements obligatoires et taux

de pauvreté. Il est largement admis que les pays où il y a le moins de pauvreté

sont ceux dont les prélèvements sont les plus élevés. Cela ne veut pas dire que

les prélèvements obligatoires constituent le seul facteur d’explication des

inégalités et de la pauvreté mais le taux de prélèvements obligatoires est l’un

des meilleurs indices du degré de solidarité nationale. On a d’ailleurs pu

mesurer précisément à quel point les transferts sociaux, dans les pays où ils

sont les plus importants, réduisaient la pauvreté et les inégalités. Par

ailleurs, il est important de souligner que trop de protection sociale réduirait

la motivation au travail.

A ce propos, il faut développer le débat public sur ce que nous payons pour

notre protection sociale et pour la production de services collectifs et sur la

qualité de ce que nous obtenons en échange, à la fois à titre individuel et

comme membres d’une société. Il s’agit, comme l’écrit Paul Krugman, de “savoir

dans quelle société nous voulons vivre”.

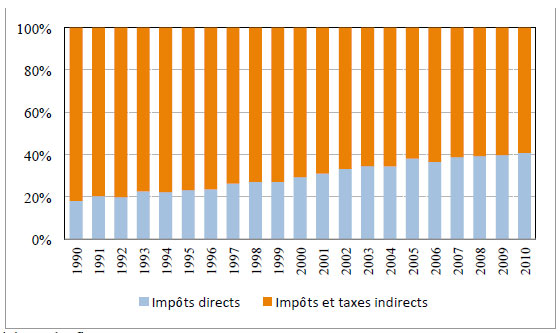

S’agissant des recettes fiscales (20% du PIB), elles résultent en majorité

d’impôts et de droits indirects qui ne se prêtent guère à une redistribution des

revenus. En effet, les impôts indirects constituent, de loin, la principale

source des recettes fiscales. Toutefois, cette répartition a connu un changement

très net depuis 1990. En effet, sur la période 1986-1990, les recettes fiscales

étaient réparties à hauteur de 79% en impôts indirects et 21% en impôts directs.

Durant les trois dernières années, cette répartition est de l’ordre de 60% pour

l’impôt indirect et 40% pour l’impôt direct.

(Voir Tableau)

Graphique 3 : Structure des recettes fiscales

Source : Ministère des finances

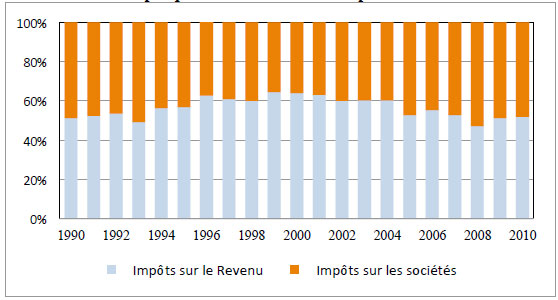

On notera qu’en Tunisie, l’impôt sur les sociétés est fixé à un taux de l’ordre

d’un tiers. Un jour sur trois, une société travaille pour l’État. Et pourtant,

le résultat est décevant. L’impôt sur les sociétés n’atteint que 15% des

recettes fiscales de l’État en moyenne sur la période 2000-2010. A l’inverse,

l’impôt sur le revenu représente environ 20% en moyenne des recettes fiscales

sur la même période.

En outre, force est de constater qu’à cause des généreuses incitations fiscales

à l’investissement, la part des recettes fiscales tirées des impôts sur le

revenu des personnes physiques est bien plus élevée que celle provenant des

entreprises.

Depuis longtemps et encore plus aujourd’hui, l’assiette de l’impôt sur les

sociétés est sérieusement érodée par les incitations fiscales.

Graphique 4 : Structure des impôts directs

Source : Ministère des finances

A l’appui de ces idées, il est fort à craindre qu’un fardeau fiscal élevé sur le

revenu du travail amoindrit le pouvoir d’achat du consommateur et pourrait

porter préjudice à l’équité du système fiscal et aux objectifs de répartition.

Dans cette perspective, il est également possible de mesurer le taux de

prélèvements obligatoires qui pèsent sur le facteur travail à travers la

différence entre le coût total pour l’employeur et le salaire net versé au

salarié après impôt. Bien que cette mesure comporte un certain nombre de

limites, cet indicateur, nommé sous le vocable de ” coin socio-fiscal “, est

économiquement très important dans la mesure où il reflète l’impact négatif des

prélèvements obligatoires sur les salaires par leur effet déprimant sur le

pouvoir d’achat.

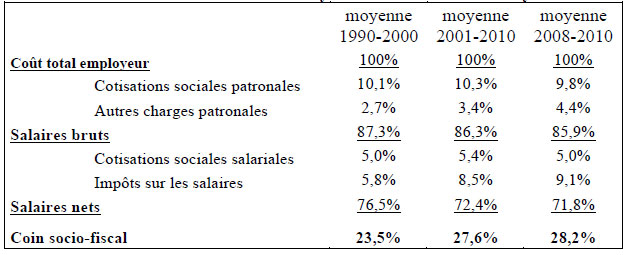

L’évaluation du coin socio-fiscal en Tunisie, permet donc d’apprécier

l’incidence de la fiscalité sur le pouvoir d’achat. Il est calculé en exprimant

la somme de l’impôt sur le revenu, des cotisations de sécurité sociale à la

charge des salariés et des employeurs et des impôts sur les salaires en

pourcentage des coûts de main-d’œuvre. Nous avons ainsi calculé le coin

socio-fiscal portant sur le coût moyen de la main d’oeuvre sur la base des

données de comptabilité nationale.

Tableau 1 : Coût du travail moyen et coin socio-fiscal moyen

Pendant les deux dernières années, tant la part des salaires bruts que celle des

salaires nets apparaît inférieure à la part moyenne observée au cours des vingt

dernières années. Au total, le salaire net affiche une dégradation très nette

passant d’environ 80% en 1990 à seulement 72% en 2010. D’où une perte très nette

du pouvoir d’achat nominal d’environ 8 points de pourcentage, due, pour

l’essentiel, aux charges patronales et aux impôts sur les salaires.

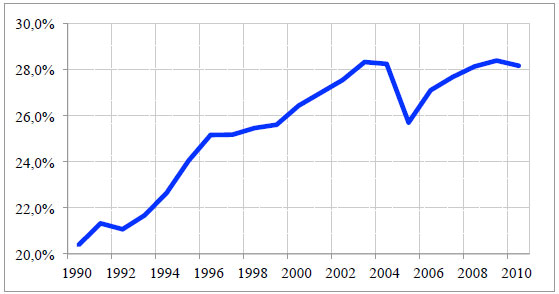

Le graphique ci-dessous montre une augmentation constante du «coin

socio-fiscal».

Celui-ci a augmenté d’environ 8 points de pourcentage depuis 1990 dont un peu

plus de 2 points depuis 2000. Cette hausse réduit la compétitivité des

entreprises tunisiennes et aurait tendance à accroitre le chômage.

Graphique 5 : Coin socio-fiscal moyen en % des coûts de la main d’oeuvre4

Source : INS- compilation de l’auteur

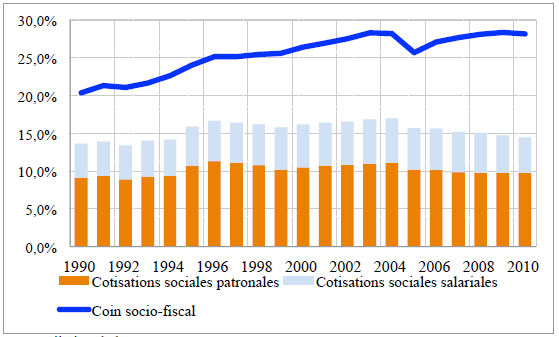

Il convient toutefois de souligner que le financement de la protection sociale

introduit un écart entre le coût du travail et ce qu’il reste, in fine, au

salarié. Plus les dépenses publiques de protection sociale sont importantes,

plus ce «coin fiscal» tend également à l’être.

Graphique 6 : Cotisations sociales

Source : INS- compilation de l’auteur

En Tunisie, une très large fraction des prélèvements obligatoires inclus dans le

coin fiscal est, en fait, liée au financement des dépenses sociales publiques.

En effet, les cotisations de sécurité sociale – cotisations totales, à la charge

de l’employeur et à la charge du salarié.

4 Le coin socio-fiscal reflète l’écart entre le point de vue de l’employeur qui

s’intéresse au coût du travail et celui du salarié qui s’intéresse à son pouvoir

d’achat net des prélèvements.

(Voir tableau)

Coin socio-fiscal représentent en moyenne près de 15% des coûts du travail, soit

un peu plus que la moitié du coin fiscal total. De fait, au total, le graphique

6 fait apparaître une relation étroite entre le niveau du coin fiscal et les

cotisations sociales.

– Tous les articles sur

Tunisie