3) La nécessaire réforme de la fiscalité du travail

On reconnait de plus en plus que l’économie tunisienne

bute aujourd’hui sur un

vrai problème fiscal en témoigne les distorsions liées à l’impôt sur le revenu.

En effet, les salariés ont vu leur charge fiscale aggravée du fait que les

tranches du barème des impôts sur le revenu des personnes physiques n’ont pas

été actualisées depuis 1989 et que les montants des déductions pour salaire

unique, enfants et parents à charge n’ont pas été révisés depuis 1983. Or, la

prise en considération de l’inflation aurait élargi les tranches de revenu et

aurait permis l’exonération de l’impôt sur le revenu de certaines catégories

sociales et en aurait fait bénéficier d’autres de réductions.

Concrètement, la non actualisation des tranches et des déductions et les

augmentations annuelles au niveau des salaires a conduit à l’imposition des

personnes touchant le

SMIG alors qu’ils étaient non imposables en 1990 (On

notera que pour neutraliser les effets de cette mesure, il a été décidé

d’accorder une déduction supplémentaire de 500 dinars aux salariés payés au

SMIG.).

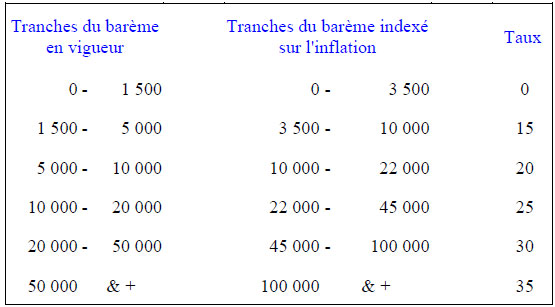

Tableau 2 : Indexation des tranches du barème sur l’inflation

Ainsi, en 1990, un salarié touchant le SMIG ne payait pas d’impôts sur le revenu

car il se plaçait dans la première tranche du barème. Or, l’inflation fait que

1500 dinars perçus en 1990 sont équivalents à environ 3.500 dinars perçus en

2010. De ce fait, la prise en considération de l’inflation aurait élargi la

première tranche de 0-1500 D à 0- 3500 D et aurait évité à ces salariés de payer

des impôts en les faisant sortir des tranches imposables.

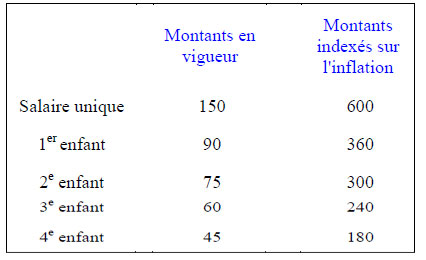

D’autre part, l’indexation des montants des réductions pour salaire unique et

enfants à charge, en vigueur depuis 1983, aurait également permis d’obtenir

d’importantes baisses des impôts payés.

Tableau 3 : Indexation des déductions sur l’inflation

Le tableau ci-dessus montre que l’indexation de ces montants sur l’inflation

aurait permis de déduire 600 et 360 dinars, au lieu de 150 et 90 dinars, de la

base imposable d’un contribuable avec salaire unique et un enfant à charge.

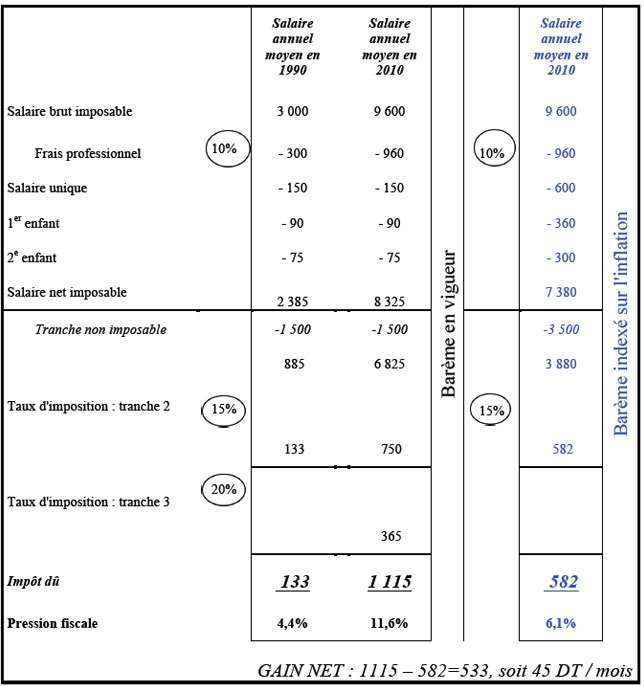

De même, si on prend comme exemple un ménage tunisien type, mono-actif ayant

deux enfants, dont le revenu annuel brut, est de 9500 D, par exemple, celui-ci

paie, selon le barème actuel, un impôt sur la base de 15% sur la tranche

1500-5000 D et de 20% sur la tranche 5000-10000 D, soit l’équivalent de 1115D.

Une indexation des tranches d’impôt et des montants des réductions pour salaire

unique et enfants à charge sur l’inflation l’aurait placé dans la tranche allant

de 3500 à 10000 D. Il en résulterait un impôt de 582 D seulement (15% sur la

tranche 3500-10000), soit un gain annuel d’environ 533D ou encore l’équivalent

d’environ 45 D/mois. Ceci permettrait donc de faire baisser la pression fiscale

d’environ 6 points de pourcentage.

Tableau 4 : Simulation pour un couple salarié mono-actif ayant deux enfants

Partant donc du principe que l’imposition ne peut toucher que l’excédent du

revenu par rapport au minimum vital, il en résulte, qu’à moins de risque de

création de tensions sociales, toute personne dont le revenu est en dessous de

ce minimum ne devrait pas subir une imposition au titre de son revenu. Dans

cette perspective, nous pouvons avancer les recommandations suivantes:

– Dans la mesure où le barème et les déductions n’ont pas été révisés, il est

recommandé de procéder d’une manière périodique à l’actualisation du barème et

des déductions. Ceux-ci doivent être indexés sur l’inflation. Dans ce même

contexte on pourrait imaginer une augmentation du nombre de tranches et donc des

taux d’imposition par palier de 5%.