Rappelons que la politique monétaire se définit comme étant les actions par lesquelles la Banque centrale régule l’offre de monnaie en adéquation avec les objectifs économiques, à savoir la veille à la stabilité des prix, la garantie de l’équilibre des taux d’intérêts et la consolidation des taux de change.

Les leçons tirées des crises financières récentes ont incité les autorités monétaires à adopter des politiques basées sur l’assouplissement quantitatif.

Celui-ci se matérialise par l’acquisition de la Banque centrale de bons du trésor afin de prêter de l’argent à l’État, ce qui est l’équivalent nouveau de “la planche à billets“ puisqu’on injecte ainsi des fonds pour accroître les réserves bancaires. Les politiques d’assouplissement quantitatif ont fait l’objet de controverses au vu du risque inflationniste.

Les instruments de la politique monétaire consistent en l’action sur la liquidité bancaire, en alimentant les banques en monnaie et en modifiant le taux de leurs réserves obligatoires, d’une part, et en la régulation des taux directeurs sur la base desquels est appliqué le taux du marché au niveau de la détermination des marges bancaires sur les crédits et les dépôts, d’autre part.

Les autorités monétaires peuvent utiliser l’instrument d’inertie du taux de change de la monnaie avec une monnaie ou un panier de monnaies étrangères. La fixité des taux de change peut être obtenue par la vente ou l’achat de devises au jour le jour pour rejoindre le taux objectif. De cette façon, la Banque centrale perd son l’indépendance vu qu’elle est soumise à des pressions parfois opposées.

Les politiques monétaires ont leurs limites. Si les autorités convoitent un taux d’inflation bas, c’est qu’elles ne peuvent que délimiter l’offre de monnaie, ce qui confronte les entreprises et les ménages à un rationnement du crédit avec le risque du ralentissent de leurs activités.

La Banque centrale a les moyens aussi de border la quantité de monnaie nouvelle et de la rendre plus chère en élevant le taux directeur.

Elle peut rendre cette contrainte plus ou moins forte, si elle essaye d’offrir plus de monnaie centrale qu’il n’est demandé, elle ne fera qu’ouvrir une possibilité de s’enrichir à ses dépens et en toute sécurité via la thésaurisation.

Vue sur les actions monétaires actuelles en Tunisie

Durant ces derniers mois, les décisions de la Banque centrale de Tunisie se sont multipliées pour toucher des volets cruciaux de la politique monétaire à travers l’accroissement du taux d’intérêt directeur, la pression sur le refinancement bancaire afin de rationner le crédit et enfin la révision des techniques de la détermination du taux de change de référence sur la base du taux de change moyen sur le marché interbancaire.

Les mesures annoncées le 4 octobre 2012 pour freiner les crédits à la consommation ainsi que les rumeurs sur l’annulation de la possibilité d’utilisation du découvert communément appelé «Rouge» ont ravivé les tensions par crainte d’un impact sur la demande et la croissance des volumes d’affaires des entreprises et de leurs marges.

Les autorités monétaires ont évoqué aussi la mise en place d’un dispositif pour le ciblage de l’inflation, et ce dans le cadre d’un programme d’appui par l’UE à travers un traitement statistique des données monétaires et un mécanisme de prévision basé sur une connaissance des canaux de transmission de la politique monétaire.

Néanmoins, le phénomène d’inflation s’est amplifié pour atteindre 6,1% fin 2013 et par circulaire datée du 23 mars 2013, la BCT a décidé d’assouplir la mesure relative à la constitution de réserve obligatoire sur l’accroissement des crédits à la consommation.

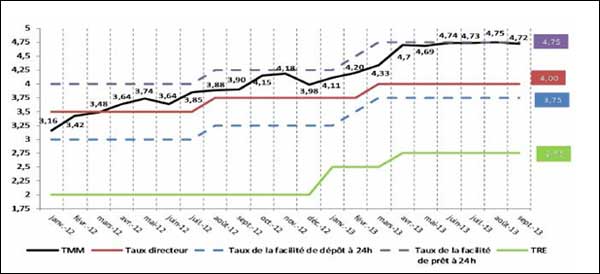

En septembre 2013 et sur fond d’un accroissement frénétique du taux moyen du marché monétaire qui s’est situé à 4,72%, d’une insuffisance de liquidités de 2.380 millions de dinars et qui atteint actuellement 4.793 millions de dinars et d’une dégradation historique du dinar par rapport aux monnaies de référence de 7% en moyenne annuelle, la BCT a émis des précisions sur sa Politique monétaire.

La BCT a rappelé que sa mission est de préserver la stabilité des prix en contrôlant la circulation monétaire et en supervisant le système financier. Elle a insisté qu’elle ne peut accorder au Trésor des découverts ou des crédits ni acquérir directement des titres émis par l’État, ce qui laisse penser qu’elle ne tolère pas l’utilisation de «la planche à billets».

L’institution a fait savoir que la progression des injections dans le système bancaire s’explique par trois facteurs, à savoir l’évolution de la monnaie circulante, la baisse des réserves en devises et le ralentissement dans l’exécution du budget de l’État vu que les dépenses publiques fournissent des liquidités au système bancaire.

Evolution des taux du marché monétaire et du taux de rendement de l’épargne (en %)

Source : Périodique de conjoncture, N° 101, octobre 2013, Banque centrale de Tunisie

La Banque centrale a signalé que dans le cadre de ses interventions monétaires, elle procède à l’estimation des besoins des banques en liquidité et injecte, en conséquence, les montants nécessaires pour le financement adéquat de l’économie, tout en s’attachant à la réalisation de son objectif de stabilisation des prix.

L’autorité monétaire a précisé que pour ce qui est de l’évolution de la liquidité bancaire pour la période à venir, deux scénarii sont possibles, soit que la situation du secteur extérieur demeure au statu quo et les besoins des banques en liquidité risqueraient de s’amplifier, soit que les conditions politiques et économiques s’améliorent, ce qui conduirait à un retour de confiance et à une évolution positive de la situation de liquidité.

Faut-il indiquer qu’il est difficile de quantifier le risque de l’accroissement du volume de refinancement des banques en relation avec l’évolution de la masse monétaire et des crédits à l’économie au niveau de leur synergie avec la progression du produit intérieur brut (PIB).

Par ailleurs, et contre toute attente de la part des agents économiques ne pouvant plus supporter des charges financières supplémentaires sur les crédits, la Banque centrale a décidé, le 25 décembre 2013, l’augmentation du taux d’intérêt directeur de 50 points de base parallèlement à l’adoption de l’instrument de swap de change parmi les outils d’intervention pour réguler le marché monétaire.

Les swaps de changes consentent la possibilité sur les marchés des devises d’échanger les intérêts et la valeur à l’échéance d’un prêt ou d’un dépôt dans une devise contre sa valeur dans une autre devise. La désignation swaps de changes renvoie à différentes catégories de swaps sur devises.

L’effet des décisions sus mentionnées pourrait être néfaste sur les marges nettes d’intérêt des banques qui ne sont pas généralement immunisées contre les risques de taux vu leurs faibles stocks en Bons d’Etat.

Et l’entreprise dans tout ça!

Contrairement à ce que l’on pense, l’entreprise tunisienne est concernée, directement, par la conduite de la politique monétaire via des canaux de transmission économiques bien déterminés. Cette observation s’est confirmée après les évènements du 14 janvier 2011 pour plusieurs raisons.

Les constats établis ont montré la nécessité de configurer des ajustements et de mettre en place un cadre innovant d’intervention de la Banque centrale et des établissements de crédit, spécialement, au niveau du financement de l’entreprise tunisienne et des secteurs.

Notons d’abord que la première source de levée de capitaux en Tunisie est de caractère bancaire aussi bien au niveau de l’étape d’amorçage qu’au cours de l’activité de l’exploitation de l’entreprise. Cependant, les concours à l’économie sont composés, majoritairement et surtout ces derniers temps, de crédits de gestion vu les aléas marquant le climat d’investissement et de création des projets.

D’autres faits caractérisent, de façon particulière et redondante, l’accessibilité des entreprises tunisiennes, et principalement celles de petite taille au financement bancaire surtout en termes d’exigence de garanties hypothécaires, financières ou personnelles ainsi qu’en ce qui concerne les coûts élevés des prêts par rapport à plusieurs pays émergents, de la zone du Moyen-Orient et de l’Afrique du Nord (MENA) et même de certains pays de l’Organisation de coopération et de développement économiques (OCDE).

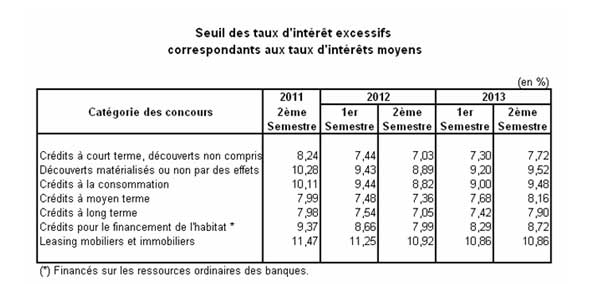

Tableau

Source: Bulletin des statistiques financières N°184, Banque centrale de Tunisie.

Les constats susmentionnés s’expliquent par les techniques de détermination des taux d’intérêt, la domination de l’intermédiation bancaire faute de volonté pour diversifier les sources de financement, le contexte de la direction de la politique monétaire et l’aversion des établissements de crédit au risque en raison du volume important des créances accrochées qu’ils gèrent.

La situation de resserrement chronique de liquidités de l’économie nationale dont le taux ne dépasse pas 71,8%, le faible taux d’investissement rapporté au PIB qui se situe à 21,0% en régression de 34 points de base par rapport à fin 2010, et la moyenne contribution de la formation brute du capital fixe, comme composante de la demande, au PIB à prix constants, ont fait situer la quote-part des crédits bancaires à 61,6% du PIB, bien en deçà du niveau moyen dans des pays comparateurs.

Le niveau des concours bancaires dans le PIB révèle l’explosion des crédits à la consommation par rapport aux prêts aux professionnels et aux entreprises, ce faible niveau d’intervention compte tenu des seuils critiques d’activités entrepreunariales s’est traduit durant la période récente par l’accroissement des crédits douteux affectant les résultats des banques et les indicateurs de leur solvabilité.

En somme et selon des sondages menés auprès d’un échantillon représentatif d’entrepreneurs, l’apport des établissements de crédit en accompagnement des entreprises est jugée circonspect. D’après les interviewés, le crédit bancaire ne pourvoit que 20% de leurs besoins en financement de longue maturité, contre 51% pour l’autofinancement.

Indépendamment des difficultés de financement et celles liées à la libéralisation des conditions tarifaires des banques, la politique monétaire en Tunisie a largement impacté les marges des entreprises, leur compétitivité, et pourrait engendrer parfois des risques pour leur pérennité d’exploitation.

La dégradation du dinar et la volatilité du taux d’intérêt dépendants de la gestion de la liquidité bancaire illustrent les situations délicates actuelles d’une grande partie des petites entreprises, composante essentielle des secteurs productifs.

Le coût du financement adossé au taux du marché monétaire (TMM) reflète la politique d’administration de la liquidité par la BCT induite par la hausse du taux d’appel d’offres qui représente le taux directeur et qui demeure haut eu égard aux besoins financiers des secteurs pour inférer des coûts démesurés d’emprunts.

Sur un autre plan, la composition des dépôts des banques présente l’importance du poids des dépôts rémunérés, à l’instar des comptes spéciaux d’épargne et des dépôts à terme, ce qui explique le niveau élevé des coûts des ressources aggravé par les surenchères, à cet titre. Ceci a mené à des vulnérabilités pour ce qui est de la mobilisation de la liquidité tout en affectant les rendements des établissements de crédit.

L’adoption d’une politique monétaire non conventionnelle permettant de concourir aux financement de certaines des entreprises non financières, l’autorisation des banques à gérer des opérations directes de prêts-emprunts et la dynamisation du financement non bancaire constituent des issues pour résoudre les retombées néfastes de la politique monétaire sur l’entreprise.

Aussi, il est judicieux de faire fonctionner des lignes de financement spécialisées à des modalités adéquates, à l’instar des lignes étrangères au profit de certaines entreprises qui doivent être bien ciblées surtout dans les régions défavorisées.

La création de pôles bancaires et la réflexion sur les conditions de faire valoir des garanties étatiques pour la mobilisation de ressources de longue maturité ainsi que l’ajustement de la réglementation régissant la constitution des collatéraux constituent des étapes cruciales pour une synergie requise entre les exigences de la politique monétaire et ses impacts sur les entreprises et les secteurs.

———————