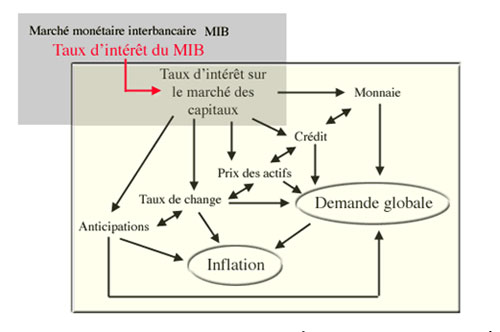

Notons que la transmission des décisions de politique monétaire aux comportements des agents économiques est peu efficace en période d’endettement.

Les économistes apprenaient à partir des années 1970 que les instruments de politique économique étaient d’abord la politique monétaire et la politique budgétaire. La première se profilait via le canal des taux d’intérêt en limitant la masse monétaire centrale avec transmission aux entreprises et ménages. La seconde agissait comme une action sur les revenus et les charges de l’État en vue d’impacter la croissance.

Ils devaient permettre de se rapprocher de l’organisation du carré magique, en l’occurrence «croissance soutenue -inflation contrôlée -chômage faible – balance commerciale équilibrée».

De nos jours, la réalisation du carré magique est très improbable en Tunisie, et les deux instruments sont devenus peu efficaces. La politique budgétaire est structurellement bloquée par l’endettement et la faible croissance qui réduit les rentrées fiscales, donc les marges d’actions. La politique monétaire est souvent utilisée pour gérer pareille situation mais aujourd’hui il faut s’interroger sur son action car les autorités ont dû approvisionner en liquidité le circuit financier bien au-delà des besoins de la croissance.

Les évolutions monétaires

Trois faits saillants caractérisent la situation monétaire actuelle en Tunisie. Il s’agit d’abord de la persistance des besoins du système financier en liquidité à des niveaux record, ce qui a amené la Banque centrale à intervenir, à titre indicatif, au cours du mois de juillet écoulé afin de réguler le marché à hauteur de 5,489 milliards de dinars contre 5,58 milliards de dinars un mois auparavant. Corrélativement, le taux d’intérêt moyen sur le marché est passé à 4,98%, outre l’effet des dernières hausses du taux d’intérêt directeur.

Sur le marché des changes, il a été enregistré la poursuite de la dépréciation du dinar vis-à-vis du dollar et de l’euro. Par rapport au début de l’année, celle-ci a atteint 1,6% contre l’euro et 4,2% vis-à-vis du dollar, ce qui a nourri extrêmement la tension inflationniste pour que, en glissement annuel, l’inflation du mois de juillet ait atteint 6,0%.

Concernant l’évolution de l’activité du secteur bancaire, on note une très légère évolution de l’encours des dépôts au premier semestre de l’année en cours de 4,3% contre l’accélération du rythme d’évolution des concours à l’économie de l’ordre de 5%, suite à la relance des crédits à court terme et à la consolidation de la cadence d’accroissement des crédits à moyen et long termes, ce qui pourrait aggraver l’ampleur des impasses de liquidité.

Globalement, l’évolution macro-financière au cours des années 2012 à 2014 s’est caractérisée par l’émergence, d’une manière soutenue, d’une position financière dégradée conjuguée à une sous-performance économique remarquable et des difficultés sur le plan de la maîtrise de l’inflation.

La politique monétaire et ses canaux de transmission

Source : La politique monétaire, Christian Bordes, Collection Repères, La Découverte, mai 2007.

Il s’agit, en particulier à ce niveau, de l’accumulation baissière des réserves officielles de change qui se sont situées à 12,23 milliards de dinars fin mars 2014 contre 13,42 milliards de dinars au terme de l’exercice 2012, malgré les grands tirages sur les crédits extérieurs, de la progression du volume de la monnaie centrale durant la même période de 11%, et ce parallèlement à la détérioration de la balance courante illustrée par la poursuite du creusement du déficit commercial au premier semestre de l’année en cours, atteignant 5,3% du produit intérieur brut (PIB).

Ces facteurs contribuent à l’apparition des risques quant à une situation de solvabilité extérieure douteuse aggravant ainsi le mode de l’allocation des ressources financières.

En tant que déterminant majeur des tendances monétaires, le ratio de liquidité -qui est le rapport entre la masse monétaire au sens strict ou M2 et le PIB- s’est inscrit, ces trois dernières années, à la baisse pour se situer à 63%. On observe, à ce titre, une progression du niveau de la circulation fiduciaire de 6,2% et une quasi-stabilité du rapport entre les crédits à l’économie et le PIB qui demeure à un niveau élevé de 67,7%.

Conséquence des évolutions précitées, on note l’émergence d’une large expansion monétaire suite à un important effet multiplicateur du crédit, d’une part, et l’ampleur des transferts et des paiements hors circuit financier et bancaire, d’autre part. Ceci implique que l’économie nationale vit, actuellement, sur le fond d’une sous-monétarisation remarquable et d’un endettement accru des agents économiques malgré le contexte du resserrement du crédit.

La persistance de telles dysfonctionnements monétaires, qui se sont certes aggravés par la montée du volume transactionnel du secteur informel qui échappe à tout contrôle, engendrerait fort probablement durant les mois à venir plus de tensions en matière de volatilité des dépôts bancaires en raison de la crise de confiance au niveau de l’évolution des perspectives de l’économie nationale.

Transparence et efficacité des politiques monétaire et financière

Appliquer à bon escient la politique monétaire, prendre les bonnes mesures à temps pour assurer la stabilité macroéconomique, juguler l’inflation et éviter à l’économie nationale la stagnation telles sont les principales missions conventionnelles de la Banque d’Etat.

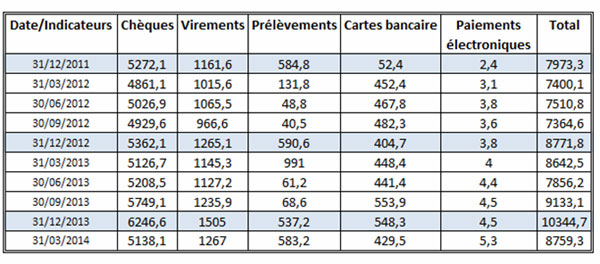

Depuis deux ans et surtout ces derniers temps, un grand débat s’est ouvert en Tunisie entre spécialistes pour évoquer le renforcement de la transparence sur les objectifs, les stratégies et l’arrière-plan des décisions de politique monétaire suite à la montée des risques sur le plan de la survenance du phénomène du retrait massif des fonds, de fuites des devises et du recul de l’utilisation des modes de paiement formels.

Volume des transactions par moyens de paiement (en MDT)

Source : Statistiques des moyens de paiement, Banque Centrale de Tunisie

Ce débat répond à une exigence dans la mesure où des banques centrales indépendantes se doivent, dans des sociétés démocratiques, de rendre compte au public de leurs activités. La transparence, a-t-on également constaté, accroît l’efficacité de la politique monétaire. Des études théoriques et empiriques ont cependant montré qu’une plus grande transparence n’est pas nécessairement meilleure en toutes circonstances.

En outre, ces études donnent fort peu d’indications sur la manière de concevoir une politique de transparence et de communication qui soit efficace.

Les politiques monétaire et financière peuvent être plus efficaces si leurs objectifs, leur raison d’être et leurs modalités de mise en œuvre sont communiqués au public de façon claire et en temps utile. Pour les Banques centrales et les organismes financiers chargés du contrôle et de la régulation des institutions financières et des marchés, une telle transparence peut aussi contribuer à mieux informer les attentes du marché et à promouvoir le sens des responsabilités envers le public.

On peut accroître l’efficacité des politiques monétaire et financière si le public connaît et comprend les objectifs et les instruments de ces politiques, et si les Banques centrales et les organismes financiers s’engagent de manière crédible à les atteindre.

La bonne gouvernance requiert aussi que les banques centrales et les organismes financiers aient l’obligation de rendre des comptes, surtout quand ces organismes disposent d’une grande autonomie.

En cas de conflits touchant ou opposant des organismes, la transparence du mandat et la clarté des règles et procédures régissant les opérations peut contribuer à les résoudre, à renforcer la gouvernance et à promouvoir la cohérence des politiques.

Le Fonds monétaire international (FMI) a élaboré un code de bonnes pratiques pour la transparence des politiques monétaire et financière à l’intention des Banques centrales et des organismes financiers. Ce code a été préparé en collaboration avec la Banque des règlements internationaux, et en consultation avec un groupe représentatif de Banques centrales, d’organismes financiers, d’organisations internationales et régionales concernées, et d’experts issus des milieux universitaires. Il s’articule sur des principes bien définis.

Les objectifs de la Banque centrale en matière de politique monétaire doivent être clairement définis, communiqués au public et inscrits dans la loi. Les relations institutionnelles entre les politiques monétaire et budgétaire doivent être clairement définies.

Quant aux organismes financiers, leurs objectifs et cadres institutionnels doivent être clairement définis, de préférence dans une législation ou une réglementation pertinentes, et le rôle des organismes de supervision des systèmes de paiement doit être du domaine public.

Le deuxième principe repose sur la transparence du processus d’élaboration et d’annonce des décisions de politique monétaire. La Banque centrale doit rendre publics le cadre, les instruments et les indicateurs éventuellement utilisés pour atteindre ses objectifs.

La structure de ses instances délibérantes doit être rendue publique, leurs décisions devant être communiquées dans des délais raisonnables. Des déclarations périodiques doivent être publiées sur les progrès accomplis dans la poursuite des objectifs de la politique monétaire.

La conduite de la politique financière par les organismes financiers doit être transparente et compatible avec les impératifs de confidentialité et d’efficacité. Les organismes financiers doivent aussi publier des rapports périodiques sur l’état d’avancement de la mise en œuvre des politiques.

En troisième lieu, il s’agit de l’assurance de l’accès du public à l’information sur la politique monétaire. La Banque centrale doit présenter l’information sur la politique monétaire conformément aux normes établies pour la diffusion des données et son bilan doit être du domaine public.

La Banque centrale doit établir et maintenir des services d’information publique. Les organismes financiers doivent publier périodiquement des rapports sur l’évolution du système financier, communiquer régulièrement et en temps utile des données agrégées, mettre les textes des règlements et des directives à la disposition du public, et divulguer les mesures spéciales de sauvegarde telles que les régimes de garantie des dépôts et les dispositifs de protection des consommateurs.

Finalement, on plaide pour l’obligation de rendre compte et garantir l’intégrité. Les cadres dirigeants de la Banque centrale doivent comparaître périodiquement devant une autorité publique désignée pour rendre compte de la conduite, des résultats obtenus et des perspectives de la politique monétaire.

La Banque centrale doit également donner des assurances sur l’intégrité de ses opérations et de ses responsables en publiant des états financiers vérifiés et des informations sur ses dépenses et ses recettes d’exploitation, et en divulguant les règles de conduite de ses responsables. On suggère des pratiques similaires pour amener les dirigeants des organismes financiers à rendre compte de leurs actes.

Le FMI a publié un document d’accompagnement pour guider dans l’application des principes énoncés dans le code de bonnes pratiques pour la transparence des politiques monétaire et financière à l’intention des banques centrales et des organismes financiers. Ce document décrit de manière plus exhaustive les pratiques de transparence et leur raison d’être, et donne des exemples d’application par les banques centrales et les organismes financiers.

Dans une première étape d’application du code précité, le FMI encourage les autorités nationales à une évaluation détaillée de la transparence des politiques monétaire et financière et à des appréciations complètes des systèmes financiers. Il s’agit d’un examen détaillé des principes de transparence, donnant lieu à un rapport sur l’observation des normes et règlements, et couronné par un rapport sommaire. Celui-ci contient un commentaire des services, assorti de recommandations classées par ordre de priorité et visant à améliorer l’observation.