Les obstacles, à ce titre, sont multiples mais elles se rapportent essentiellement aux caractéristiques même de la microentreprise en Tunisie du point de vue des secteurs d’activité et du caractère formel ou informel de l’activité, aux modalités et formes de financement des microentrepreneurs et surtout aux capacités et stratégies du microcrédit à répondre aux besoins.

Sachant que la carence de services financiers limite considérablement l’amélioration durable des conditions de vie et entrave la dynamique d’auto-emploi, et constatant que le système formel bancaire est loin d’être un véritable soutien à l’activité économique de larges couches des populations, les organisations internationales de développement ont encouragé, à ce niveau, les initiatives ciblées et innovantes.

A partir de ces initiatives, qui favorisent l’accès au crédit aux pauvres, il est possible d’élargir le champ du système financier et d’outiller les populations ayant des capacités entrepreneuriales des moyens nécessaires pour mettre en oeuvre leurs projets professionnels et d’intégrer ainsi le tissu de développement.

Les caractéristiques des microentreprises en Tunisie

En Tunisie, au cours des années 1990 et au début des années 2000, les études et monographies réalisées et qui ont appréhendé les caractéristiques sociodémographiques sur des échantillons de micro-entreprises actives -localisées à Tunis, Sfax et dans les villes de l’intérieur du pays- identifient leurs principales branches d’activité au niveau des secteurs informels (dont le travail à domicile): la production (cuir, textile, agroalimentaire), le commerce (y compris la contrebande) et les services aux ménages.

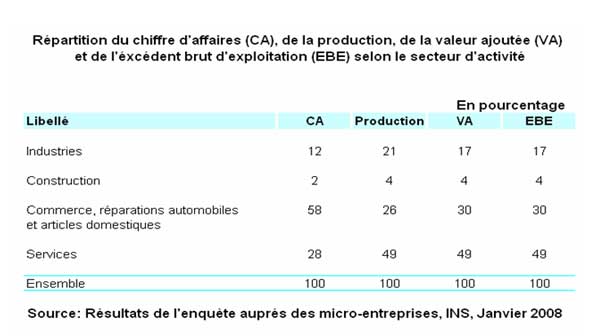

L’enquête nationale de 2008 menée par l’Institut national de statistique (INS) sur les micro-entreprises a montré que 19% des emplois sont occupés au sein de l’industrie et de l’artisanat (transformation alimentaire, textile, chaussures, travail du bois…), 30% dans les services (restauration, transport, communication…) et près de 51% dans le commerce et la réparation.

Concernant l’appartenance des micro-entreprises au secteur formel ou au secteur informel, il ressort des différentes observations l’absence de frontière délimitée et étanche entre les deux secteurs, comme l’illustre d’ailleurs les travaux de plusieurs experts et analystes qui ont démontré qu’il n’y a pas un secteur informel mais plusieurs segments différenciés selon leur dynamique de non évolution ou d’évolution.

En l’absence d’une définition univoque du secteur informel, il pourrait être cerné autour de trois critères: non tenue de la comptabilité, non paiement des impôts et absence d’enregistrement; d’autres spécificités se rapportent au caractère des unités au regard de leurs relations avec leurs clients et leurs fournisseurs ainsi que leurs habitudes de financement.

Il s’avère que les micro-entrepreneurs informels exercent majoritairement une activité mixte qui se décline du formel à l’informel en quatre classes: les formels, les formels non enregistrés, les formels-informels et les informels purs.

Sur un autre plan et selon d’autres constats, particulièrement dans des quartiers urbains pauvres des régions de l’intérieur de la Tunisie, deux catégories d’activité ont été identifiées au sein des microentreprises. La première rassemble des activités non évolutives qui sont majoritairement exercées par les femmes au foyer dans le cadre de l’auto-emploi; la deuxième concerne les activités évolutives, très proches de la formalité, de certains micro-entrepreneurs (hommes) qui recouvrent un potentiel de création d’emplois, de revenus et d’accumulation de capital et qui, dans certains cas, ne s’intéressent pas uniquement au marché domestique mais peuvent accéder au marché étranger.

Entre ces deux catégories, il existe une gradation des configurations mises en évidence par les analyses du secteur informel dans certaines régions qui peut être stratifié en quatre segments largement différenciés: un segment évolutif primaire -qui jouit d’une forte dynamique économique lui permettant de concurrencer les entreprises du secteur formel-, un segment évolutif secondaire -qui est un peu moins équipé et rémunérateur mais qui est cependant dynamique-, un secteur artisanal en stagnation fondé sur un système traditionnel dont l’évolution est lente, et un secteur informel marginal qui renvoie aux activités non évolutives évoquées.

Freins au développement et question de financement

L’enquête de l’INS a révélé l’existence de plusieurs obstacles qui pèsent sur les parcours d’activités des micro-entreprises au risque de menacer la pérennité de leurs exploitations. Ces risques se sont accrus, certainement, en ce temps de débâcle économique majeure et pourraient s’amplifier davantage dans les mois voire les années à venir. Il s’agit, essentiellement, et selon les enquêtés, de la cherté des loyers (20,7%), de l’éloignement des zones d’approvisionnement (17,3%) et du coût élevé des matières premières et de la main-d’œuvre qualifiée (10,7%).

Plus de la moitié des micro-entrepreneurs ont estimé que l’inaccessibilité au financement constituait l’entrave principale à la croissance et au développement de leurs volumes d’affaires.

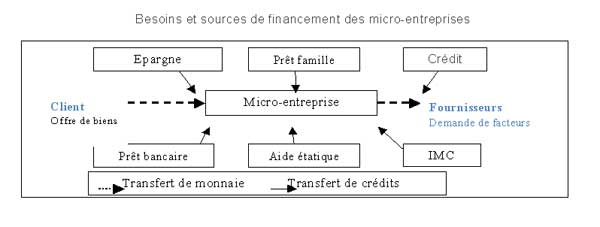

Les besoins de financement des micro-entreprises recouvrent des dimensions différentes selon leurs stades d’évolution et sont similaires, dans la plupart des cas, à ceux des entreprises de taille plus importante: coûts de démarrage de l’activité, achat de matières premières, paiement des charges, paiement des employés, etc. La différence avec les entreprises de taille intermédiaire réside dans le fait que leurs besoins sont proportionnels à leur taille et s’avèrent réduits et que leur accès aux sources formelles de financement est limité. Leurs besoins de financement relèvent de trois catégories: besoin de financement à court terme (BFR ou besoin en fonds de roulement), besoins de financement de démarrage (investissement), besoin de financement à moyen terme (croissance).

Les résultats de l’enquête de l’INS ont illustré au niveau de la structure financière des micro-entreprises que le volume du fond de roulement est réduit. En l’absence de financement externe du BFR, 80% des entrepreneurs réinvestissent leurs gains pour renflouer leur fonds de roulement et se privent ainsi d’un revenu; 14% recourent au crédit bancaire sous sa forme la plus onéreuse du découvert; 75% des bénéficiaires des crédits à court terme financent les immobilisations sur fonds de roulement et créent un déséquilibre de leur structure financière.

Les besoins de financement constituent un problème crucial du contexte général de l’activité, l’offre de crédit de la part de l’Etat comme des autres acteurs varie sensiblement selon les paramètres de l’environnement.

Au regard du faible niveau d’investissement en locaux et en équipements pour la plupart des micro-entreprises, l’investissement initial est généralement limité et peut être financé par des ressources propres; la contrainte financière majeure réside dans le financement du fonds de roulement et du manque des crédits à court terme.

D’une manière générale, le financement bancaire, quoique marginal, s’accroît avec la maturité de la micro-entreprise. Une micro-entreprise en croissance jouit d’une certaine reconnaissance et donne une image de pérennité qui lui facilite la multiplication des sources de financement et l’accès au financement bancaire. Ce dernier est plutôt octroyé pour financer le fonds de roulement sauf dans le cas où l’emprunteur peut justifier d’une garantie solide (terrains, immobilisations..) ou bien de la caution sur salaire d’un tiers salarié (généralement fonctionnaire).

A travers l’analyse du contexte local, il ressort que la première source de financement des micro-entreprises est basée sur l’épargne personnelle et l’entraide familiale. En effet, l’autofinancement est largement utilisé par une grande majorité de micro-entrepreneurs (de 60 à 85%). Les moyens externes de financement viennent loin derrière. Les prêts des tiers (famille et amis), de par leur contrepartie non monétaire, sont les plus utilisés (de 10 à 70% des micro-entrepreneurs y ont recours). Le recours à la banque est relativement peu fréquent. Le pourcentage de micro-entrepreneurs l’utilisant varie au gré des programmes étatiques qui impliquent le secteur bancaire dans le financement des petites activités.

Les prêts informels, marginaux, comptent encore moins que le secteur bancaire dans la structure financière des micro-entreprises: ce constat qui peut paraître a priori contre-intuitif, est cependant bien établi. Les prêts informels peuvent être un recours en l’absence de garantie ou d’accès à d’autres sources de financement existantes. En Tunisie, ils sont cependant plutôt utilisés pour la consommation.

Etonnamment, il y a plusieurs sources de finance informelle qui sont à la disposition des micro-entreprises (avance des clients, sous-traitance, crédit fournisseurs, prêteurs professionnels) mais elles s’avèrent assorties de plusieurs limitations: étant indépendantes et segmentées, ces sources ne sont pas intégrées ni entre elles ni avec le système financier formel.

L’importance et la composition de la demande en financement des micro-entreprises, leur accès ainsi que la disponibilité de telle ou telle source évolue avec la maturité de l’entreprise.En revanche, les résultats de l’enquête de l’INS s’accordent à constater que le secteur bancaire joue un rôle modeste, voire insignifiant en matière de financement des investissements.

En Tunisie, quelques institutions fournissent des crédits mais leur offre ne couvre pas la demande. Les prêts, à court ou à moyen terme, sont généralement assortis de la préparation d’un dossier, de la fourniture de quitus fiscaux et de l’attestation d’enregistrement au registre du commerce, mais surtout de l’exigence d’une garantie que ne peuvent apporter les micro-entreprises en raison de l’indisponibilité d’actifs circulants qui pourraient en tenir lieu.

Les institutions financières formelles ne sont pas adaptées à fournir des crédits aux micro-entreprises. D’une part, elles doivent couvrir les charges générées par le traitement du prêt et, d’un autre, il faut qu’elles soient informées de la capacité de remboursement de l’entrepreneur. Mais les moyens utilisés pour garantir la qualité des prêts sont chers (contrôle de crédit, évaluation du projet financé et garantie). Ces techniques sont inadaptées aux micro-entreprises: l’évaluation du projet est chère et les micro-entreprises ne tiennent pas une comptabilité fiable qui permette de tirer des conclusions sur la bonne marche du projet; elles n’ont pas non plus d’historique de crédit avec les banques qui permette d’établir un rating de crédit; et bien sûr, elles n’ont pas des biens commercialisables à mettre en gage.

Plus que 500.000 de pauvres économiquement actifs de par la Tunisie gèrent une petite boutique ou une activité génératrice de revenu, mais seulement 27% d’entre eux ont accès à des services financiers. Ce qui ressort de l’analyse, c’est l’incapacité du système bancaire formel, du système financier informel ainsi que l’Etat à combler l’écart entre l’offre et la demande des services financiers aux micro-entreprises.

Plusieurs institutions de microcrédit (IMC) ont montré leur capacité à répondre et à satisfaire cette demande ainsi que la capacité des micro-entrepreneurs à se plier à leurs exigences en contrepartie d’un crédit rapide, accessible et évolutif. De telles expériences sont récentes dans notre pays; la quasi-totalité date de la deuxième moitié des années 1990. Elles rencontrent un certain succès auprès de la population des micro-entrepreneurs qui font preuve d’une grande assiduité dans les remboursements et de beaucoup de sérieux dans la démarche.

Les perspectives d’évolution pourraient être immenses: les décideurs devraient assurer un environnement légal porteur de règles prudentielles, certes strictes, pour les IMC, mais qui n’entravent pas leur croissance ou pérennité. Pouvoir assurer un rôle d’intermédiaire financier à part entière ouvre une nouvelle possibilité de services (l’épargne) aux micro-entrepreneurs et assure une stabilité financière aux IMC. Les lois sur le microcrédit tunisiennes, si appliquées au pied de la lettre, nuirait plus qu’autre chose à l’activité de microcrédit. La loi, en fixant le plafond du taux d’intérêt, rendrait impossible la couverture des charges de l’institution et il s’ensuivrait une dépendance vis-à-vis de l’Etat ou des bailleurs de fonds; le plafond des prêts empêcherait la croissance des clients et priverait l’IMC d’un moyen d’encouragement au remboursement, à savoir l’accès à une ligne de crédit évolutive.