Les Banques centrales ont pour mission de gérer leurs propres monnaies, c’est-à-dire les monnaies qu’elles émettent, de contrôler l’offre monétaire et de fixer les taux d’intérêt. La plupart des Banques centrales jouent aussi le rôle de superviseur des banques commerciales. Lorsque la monnaie du pays n’est pas totalement flottante, la Banque centrale contrôle plus ou moins les taux de change de sa monnaie vis-à-vis des devises étrangères.

Il y a une trentaine d’années, la Réserve de Nouvelle-Zélande a introduit un objectif d’inflation à maintenir ou à atteindre. Depuis, beaucoup de Banques centrales de pays développés ont suivi l’exemple néo-zélandais et ont fixé un objectif d’inflation autour de 2%. La nécessité de stabiliser les prix grâce à la politique monétaire s’est propagée petit à petit à travers le monde.

Les autorités monétaires des pays développés estiment qu’un taux d’inflation de 2 ou 2,5%, selon les Banques centrales, n’est ni très faible ni très élevé. Un taux d’inflation très faible encouragerait les ménages à décaler leurs achats et menacerait ainsi le niveau de la consommation.

Un taux d’inflation très élevé admet plusieurs inconvénients. Le premier inconvénient est qu’il affecte négativement le niveau du revenu réel des ménages.

Le deuxième inconvénient est qu’il encourage les placements financiers au détriment des investissements productifs.

Le troisième inconvénient est que les niveaux optimaux de production deviennent difficiles à déterminer. Plusieurs études ont démontré qu’une inflation à deux chiffres se traduit par une perte de points de croissance.

Le quatrième inconvénient est l’augmentation du coût du capital qui se traduit souvent par une baisse de l’investissement. Si on ajoute à cela que la fiscalité n’est pas indexée sur le niveau de l’inflation, les nouvelles pressions fiscales renforcent encore plus l’inflation et provoquent des distorsions au niveau de l’allocation du capital sur les différents secteurs d’activité.

En 1993, J. Taylor a publié un article qui apporte une approche économétrique dans la détermination des taux d’intérêt et donc de la politique monétaire. Depuis, les grandes Banques centrales ont adopté des variantes du modèle de Taylor comme fondement pour la détermination de leurs taux d’intérêt.

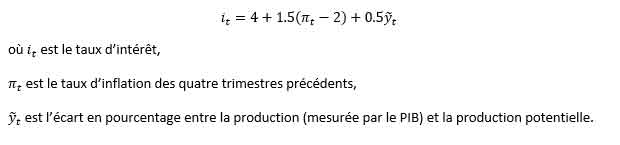

Selon le modèle de Taylor, le taux d’intérêt de la Réserve Fédérale des Etats-Unis (FED) peut être déterminé simplement par la formule suivante :

Donc, selon le modèle de Taylor, lorsque la production est à son niveau potentiel et si l’inflation est égale à 2%, alors le taux de la FED devrait être fixé à 4%. Ce taux devrait être révisé à la hausse ou à la baisse de 150 points de base à chaque fois que l’inflation s’écarte d’un point de pourcentage par rapport à l’objectif de 2%.

De même, ce taux devrait être ajusté de 50 points de base pour chaque écart de 1% entre la production observée et la production potentielle.

L’équation de Taylor montre que le taux d’intérêt devrait être fixé non seulement en fonction du taux d’inflation, mais aussi en fonction du niveau de la production.

On comprend alors pourquoi les membres du Federal Open Market Committee (FOMC), qui votent pour fixer le niveau du taux d’intérêt, admettent souvent deux orientations de politique monétaire divergentes.

La première orientation est dite «hawkish» (de hawk qui signifie “faucon” en anglais). Selon cette orientation, la lutte contre l’inflation passe avant l’objectif de croissance. Donc, la politique monétaire hawkish est favorable à l’augmentation du taux d’intérêt.

La seconde orientation est dite dovish (de “dove” signifiant colombe). Selon cette orientation, la croissance économique est la priorité.

Le modèle de Taylor a très bien fonctionné pour la FED jusqu’à la crise financière de 2008. A partir de 2008, la règle de Taylor suggérait un taux d’intérêt fortement négatif. C’est pour cette raison que la FED a baissé son taux d’intérêt, sans jamais le rendre négatif, et a introduit une politique d’assouplissement monétaire (Quantitative Easing) à partir de 2009.

Ce constat montre, si besoin est, que les Banques centrales ne s’appuient pas exclusivement sur un modèle ou sur une règle pour déterminer le niveau optimal du taux d’intérêt. Nous savons que les membres du FOMC se réunissent pendant 48 heures avant d’annoncer leur décision. Ils examinent un très grand nombre de variables économiques dont le taux d’utilisation des capacités de production, le chômage par secteur, par tranche d’âge et par sexe, la productivité globale des facteurs, le niveau de la dette, etc. Mais les membres du FOMC examinent aussi la règle de Taylor. Toutes les grandes Banques centrales admettent une variante du modèle de Taylor.

La politique monétaire est d’autant plus efficace lorsqu’elle est comprise par les agents économiques. Les ménages ont parfaitement le droit de formuler des anticipations de la politique monétaire notamment lorsqu’ils veulent acquérir un bien immobilier. Les entreprises doivent connaître les orientations de la politique monétaire pour déterminer leurs productions optimales.

Or, à notre connaissance, la BCT n’a jamais communiqué ses objectifs. Nous apprenons qu’elle a augmenté son taux d’intérêt pour lutter contre l’inflation. Mais quel est son objectif d’inflation ? Le meilleur moyen de ne pas rendre des comptes c’est de ne fixer aucun objectif. Le problème est que la BCT est tenue de gérer notre argent et pas celui des membres du Comité de politique monétaire !

En outre, quand on recoupe la décision de la BCT et les déclarations de son gouverneur, d’une part, et le communiqué de presse du FMI du mois de décembre 2017 sur la Tunisie, d’autre part, nous avons l’impression que la décision de la BCT a été prise en réalité par le FMI.

En effet, le communiqué de presse dit : «… Les pressions inflationnistes croissantes exigent une réponse forte. L’inflation a dépassé les 6% en novembre, sous l’effet de hausses significatives des prix des produits alimentaires. A ce niveau, l’inflation affecte le revenu disponible et les investissements à long terme. La poursuite de la stratégie de resserrement de la politique monétaire de la Banque centrale de Tunisie, y compris en limitant le refinancement des banques, contribuera à ancrer les anticipations d’inflation et à soutenir le dinar sur le marché des changes. La flexibilité du taux de change continuera de contribuer à rendre l’économie tunisienne plus compétitive… »

Le message du FMI est clair. D’une part, le FMI nous demande une réponse forte quant aux pressions inflationnistes et c’est ce que la BCT a exécuté en relevant le taux d’intérêt de 75 points de base. D’autre part, le FMI suggère que la flexibilité du taux de change contribuera à améliorer la compétitivité des produits tunisiens. C’est sans doute cette raison qui a amené le gouverneur de la BCT à déclarer que la Banque ne peut plus défendre sa propre monnaie. Autrement dit, la Banque centrale devrait autoriser le dinar à être plus flexible et n’interviendrait plus sur l’open market pour acheter le dinar en vue d’en défendre la valeur.

En septembre 2017, la Nouvelle-Zélande a eu un nouveau gouvernement présidé par des Travaillistes. C’est sous l’impulsion de ce nouveau gouvernement que la Réserve de ce pays a adopté un nouvel objectif en termes d’emplois trente ans après avoir ouvert la voie au monde quant à l’objectif d’inflation.

Pendant ces dernières années, plusieurs Banques centrales ont modifié ou adopté de nouveaux objectifs. Les rapports des réunions de la FED montrent que la Banque pourrait adopter comme objectif un intervalle d’inflation plutôt qu’un niveau ponctuel de celui-ci.

La Banque centrale de Norvège a révisé son objectif d’inflation à la baisse en prévision de la baisse des revenus pétroliers du pays.

En 2015, la Banque centrale de l’Inde (Reserve bank of India) s’est fixé un niveau d’inflation compris entre 2 et 6%. La Réserve d’Australie est responsable de la stabilité monétaire et du plein emploi ! L’Argentine aspire à avoir un taux d’inflation de 15% en 2018… Qu’en est-il de la BCT ?

Montacer BEN CHEIKH, Maître de conférences des universités

1 L’idée selon laquelle la flexibilité des taux de change améliore la compétitivité des biens produits par un pays est loin d’être communément admise. Récemment une économiste de Harvard a montre que le FMI exagère les retombées positives du flottement des monnaies, en particulier pour les pays émergents. Nous reviendrons dessus dans un autre papier.