D’après la Banque mondiale (BM), l’épargne domestique brute représente la différence entre le PIB et les dépenses de consommation finale (l’ensemble de la consommation dans un pays pendant une période donnée).

D’une manière plus précise, il s’agit de la partie du revenu national disponible qui n’est pas affectée à la dépense de consommation finale, celle des ménages ou celle des gouvernements.

L’épargne domestique brute correspond aussi à la somme des épargnes brutes des différents secteurs institutionnels. Cet indicateur tire son utilité du fait qu’il nous renseigne sur la capacité d’un pays à débloquer ses propres capitaux pour les investissements, autrement dit la non dépendance vis-à-vis les capitaux étrangers.

Ceci étant, la longue accumulation de l’épargne a permis la supériorité des pays développés pour que le peuple ne soit plus dans le besoin en cas de situation difficile. En effet, l’accès à la liquidité des établissements financiers reste toutefois tributaire des dépôts de la clientèle, en d’autres termes de l’épargne.

Selon les dernières projections, l’épargne nationale n’augmentera que de 3,1% contre 10,1% en 2019 et ne représente que 8% du PIB en 2019 contre 20% les années précédentes.

Des études intéressantes ont été menées pour élucider les comportements des ménages ainsi que les causes et effets.

Cette étude, réalisée auprès d’un échantillon de 1 369 familles pour la période du 29 avril au 8 mai 2020, fait ressortir essentiellement que :

– 25% ont eu recours au retrait de leur épargne pour les dépenses de consommation et effets de pertes d’emplois,

– 15% ont été aidé par la famille ou autres moyens informels,

– 20 % de la classe moyenne ont fortement réduit leur consommation à cause de manque de moyens financiers.

Tout en gardant dans l’esprit que la tranche de la population la plus pauvre a pu résister pendant une journée entière sans sa nourrir.

Les pistes de sortie : l’inclusion financière

Le gouverneur de la BCT a déclaré ces derniers jours lors d’une interview : “… mon message aux banques est clair : multiplier les initiatives afin d’améliorer leurs offres de produits d’épargne, et ce dans le but d’encourager les épargnants et favoriser l’inclusion financière des ménages, dont notamment ceux se fournissant auprès des circuits informels”.

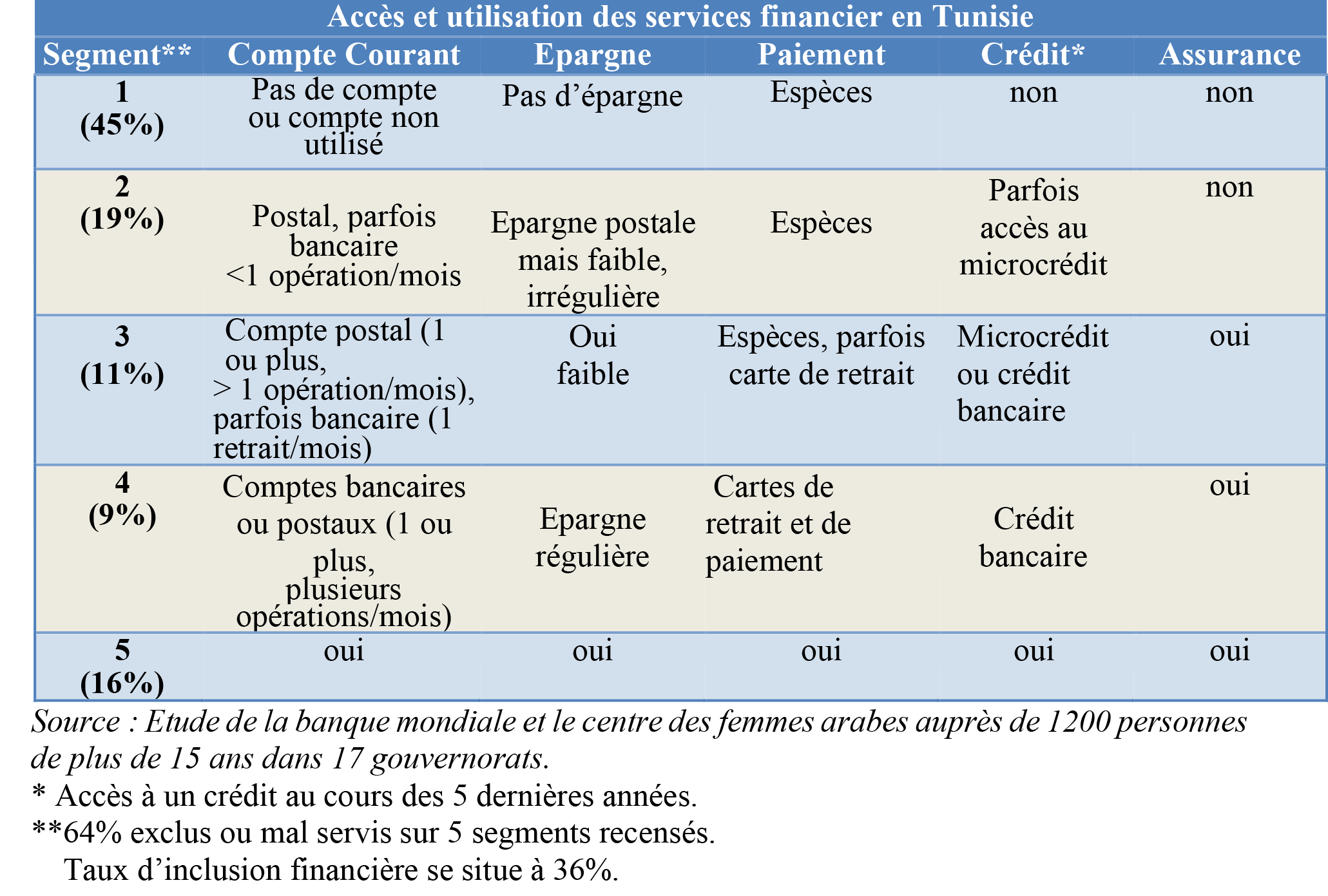

Je consolide cette position pour dire que l’accès de l’ensemble de la population aux services financiers (épargne, moyen de paiement, crédits,assurance, etc.) est nécessaire. A défaut, ces personnes sont enclines à s’orienter vers les mécanismes informels risqués et coûteux. Sachant que l’exclusion financière à des effets néfastes sur la stabilité socio-économique.

Des études ont démontré que l’inclusion financière est un des piliers de l’efficience des intermédiaires financiers au niveau des volumes et des valeurs des opérations réalisées.

On retient aussi de ces essaies approfondis que cette efficience est un moteur de croissance du PIB avec un effet immédiat sur l’amélioration du coefficient “GINI ” qui indique dans quelle mesure la répartition des revenus au sein d’une économie est égalitaire (composé d’un échelle de 0 : égalité parfaite et 100 : inégalité absolue).

L’accès à l’épargne permet aux bénéficiaires des revenus bas et irréguliers de mieux gérer les urgences et les imprévus de dépenses et donc maintenir des niveaux de consommation et de diverses dépenses plus stables dans le temps.

L’essentiel c’est qu’ils abandonnent les circuits informels risqués et onéreux.

Ceci étant, il est absolument nécessaire de développer une offre formelle qui répond parfaitement à leurs besoins en ayant une bonne projection d’ouvertures d’agences bancaires et à l’élargissement à l’accès au crédit.

L’épargne à versements réguliers est très avantageuse pour constituer une dotation durable. Les plans programmés peuvent constituer une niche de collecte de l’épargne surtout quand il s’agit de gérer des dépenses exceptionnelles et récurrentes, il vaut mieux se constituer une bonne réserve en effectuant des versements dans un produit suggéré par un chargé de clientèle dans les agences bancaires ou un conseiller financier au sein des intermédiaires en Bourse, aidé dans la plupart des cas par des comités d’investissement et des stratèges de placement avec des réexamens réguliers.

En revanche, lorsque, par exemple, un remboursement d’emprunt immobilier est terminé, il est judicieux de continuer d’épargner si possible selon la même cadence pour se constituer un capital utile au financement des études supérieures des enfants, voire à termes pour compléter ses revenus de retraite avec en prime un contrat d’assurance-vie complément de retraite (surtout des contrats en unité de compte). Sachant que le plafond de la déduction au titre de la prime d’assurance-vie est intéressante pour réduire la pression fiscale, avec plus de souplesse, en permettant aux souscripteurs de racheter leurs contrats, et offre des solutions aux différents problèmes de succession.

Par ailleurs, la Poste tunisienne joue un rôle important dans la mobilisation de l’épargne par le biais de « livret de la Poste ». La création d’autres produits financiers spécifiques ne sera que bénéfique pour les épargnants.

Enfin, tout le monde s’accorde pour reconnaître que l’épargne investie doit aussi bien

satisfaire l’intérêt individuel que l’intérêt collectif.

L’objet de ce type de placement est en effet d’offrir aux épargnants, et dans la mesure de

ses possibilités, le moyen d’acquérir un patrimoine tangible, fortement mobilisable, et à l’abri de l’érosion monétaire et des fluctuations circonstancielles convenablement indexée sur le développement de l’économie nationale.

Je termine par : “L’épargne est une magnifique réalité spécialement quand nos parents l’ont pratiquée”, disait Mark Twain.

Par MOKDADI Hamadi

Diplômé en 3ème cycle des universités parisiennes en économie, banque et finance. Ancien directeur de banque et PDG de diverses sociétés financières, formateur et auteurs de plusieurs articles et essais.