Dans sa dernière note de réflexion sur le secteur bancaire intitulé «Un “mini-crash” déjà attendu et qui risque de se prolonger», l’intermédiaire en Bourse, MACsa l’explique notamment par :

• 850 MDT d’intérêts non perçus sur les crédits aux particuliers ayant fait l’objet de report, dont le sort n’est pas encore clair.

• Baisse des revenus et de la capacité bénéficiaire en 2020 avant une reprise «mécanique» en 2021.

• Accroissement du coût du risque pesant à terme sur la rentabilité des banques.

• Un «mini-crash» boursier des valeurs bancaires en l’absence d’une perspective de distribution de dividende au titre de 2020.

MACsa rappelle que pour atténuer les retombées économiques et sociales de la propagation de la pandémie de COVID-19, la Banque centrale de Tunisie a adopté certaines mesures stratégiques dont la baisse du taux directeur à deux reprises – qui influe positivement sur la demande globale et la capacité des ménages à assurer le remboursement de leurs dettes -, une meilleure flexibilité dans le calcul du ratio des liquidité des banques (crédits/dépôts), la mise en place de programmes de refinancement auprès de la BCT, etc.

Les effets de ces mesures ont été perceptibles au niveau de l’activité des banques qui a affiché une certaine résistance aussi bien dans la collecte des dépôts que dans la distribution des crédits, durant les neufs premiers mois de 2020 et qui devrait se maintenir au même rythme pour l’année pleine.

L’intermédiaire estime également que la comptabilisation ou non des intérêts encourus et non échus en 2020, et induits par le report de paiement des échéances de crédits pendant la période de confinement général (estimé à 850 millions de dinars), impacterait profondément le PNB des 9 premiers mois de l’exercice 2020 (de -2,4% à -19,4%).

Dans cette note MACsa estime qu’il existe une forte probabilité d’augmentation des prêts non productifs et rappelle l’étude de S&P, qui avait conclu que « l’exposition des banques tunisiennes au segment des particuliers, le tourisme, l’immobilier et certaines industries

exportatrices augmentera légèrement le coût du risque en 2020 et de manière plus significative en 2021-2022, pesant à terme sur la rentabilité des banques et sur leurs niveaux de capitalisation, déjà faibles ».

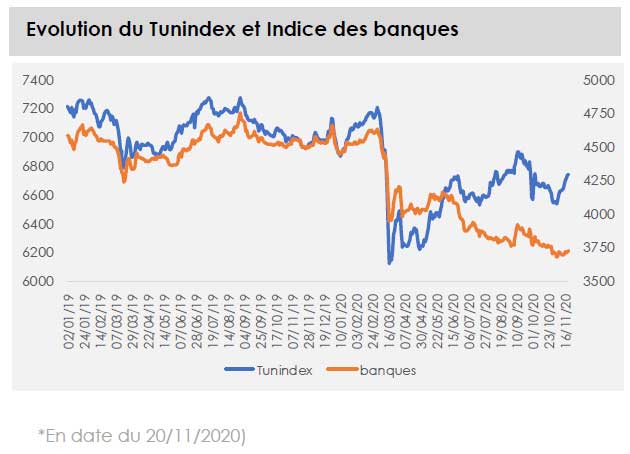

En Bourse, la note de réflexion rappelle que “l’année 2019 n’a pas été très florissante pour le secteur avec un indice des banques qui a clôturé quasiment inchangé (+0,23%). Le trend baissier s’est poursuivi en début de l’année 2020 avant de s’accentuer depuis le déclenchement de la crise sanitaire du coronavirus et la décision de non distribution de dividende au titre de 2019, imposée par la BCT. Cette tendance se poursuit jusqu’à maintenant (-20,4%) et pourrait encore se poursuivre compte tenu de la baisse attendue des revenus courant le 4e trimestre 2020 à la suite de la baisse du taux directeur du mois d’octobre, mais aussi du repli attendu de la capacité bénéficiaire des banques cette année et peut-être encore une année sans dividendes”.

En conclusion, la note souligne que cette forte correction a ramené les banques à des niveaux de valorisation très bas avec un PER moyen du secteur bancaire d’environ 7 fois. Encore plus, le price to book (P/B) du secteur s’affiche au-dessous de 1 (soit 0,8x). Ceci dit, même avec ces niveaux de valorisation assez bas, nous pensons que le secteur reste peu attractif par rapport à ses perspectives et ses fondamentaux qui risquent de subir le choc économique à terme, à savoir en 2021 et 2022.