Dans une note d’analyse du titre Amen Bank à la bourse de Tunis, l’intermédiaire en bourse MAC sa a estimé que le profil de croissance de la banque est attractif à moyen et long terme compte tenu de la nouvelle orientation stratégique de la banque avec le rééquilibrage de l’activité commerciale entre le Corporate et le Retail et la diversification des revenus à travers l’élargissement de l’offre de la Banque Digitale, l’enrichissement des produits de la Bancassurance, le développement des activités Banque d’Affaires et Banque de Détail et le lancement d’une branche de Finance Islamique et d’une branche de Private Banking, tout en suivant des pratiques de gestion saine et prudente et ce, par le renforcement du système de maîtrise des risques.

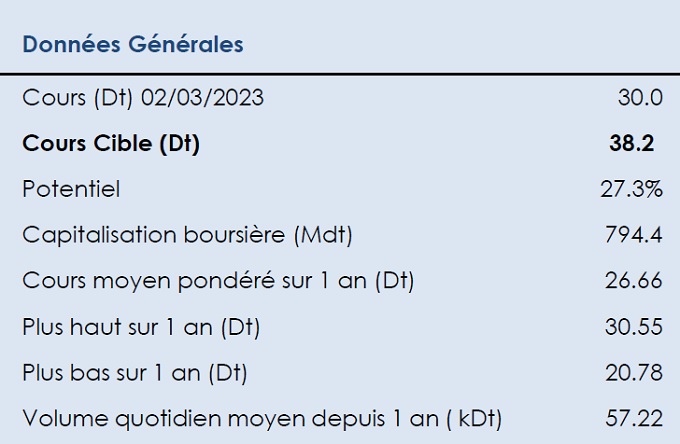

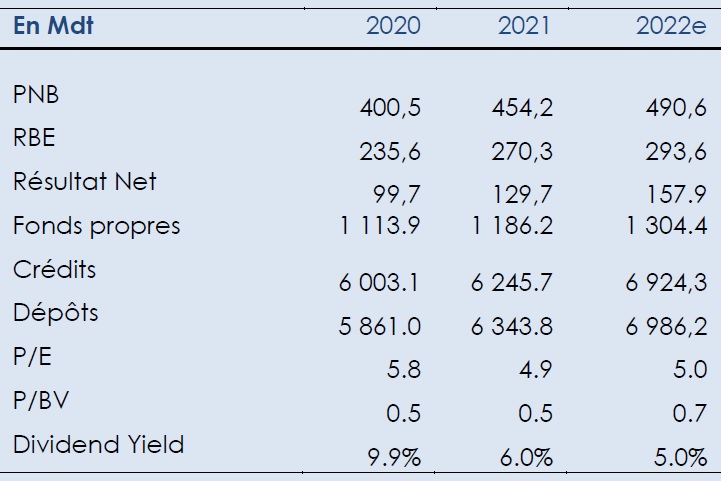

Sur la base du cours actuel, Amen Bank s’échange à des multiples P/E 2022e et P/BV 2022e de 5,0x et 0,67x respectivement, des niveaux relativement bas eu égard aux niveaux auxquels traitent ses peers privées sur la bourse de Tunis, soit 7,5x et 1,34x.

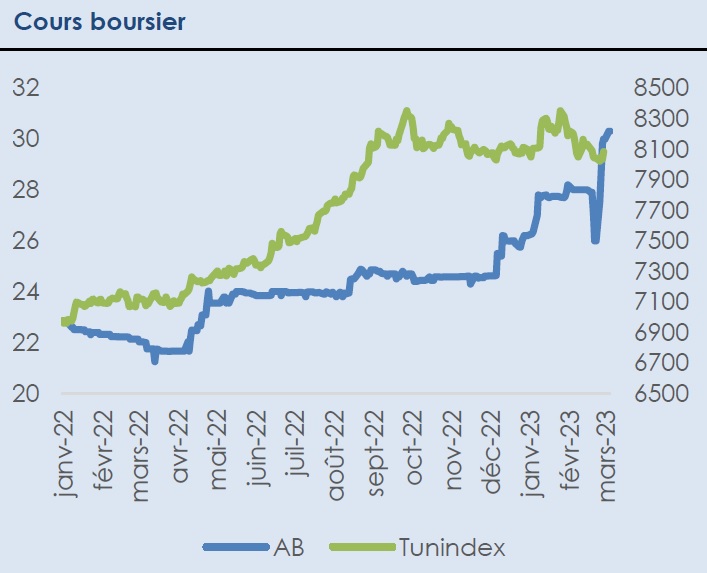

MAC sa estime que le titre est actuellement sous-valorisé et recommande d’ACHETER avec un objectif de cours de 38,2 dt ( vs. 30 Dt le 02/03/2022), correspondant à un potentiel de hausse de 27,3%.