Parmi ces encours, 438 millions de dinars ont été accordés à des entités du secteur public. Il importe de signaler également que le Portefeuille d’Investissement (Bons de Trésor) a atteint 477 millions de dinars en 2023 reflétant ainsi l’engagement de la banque et son soutien à l’économie tunisienne.

En parallèle, les engagements classés de la banque se sont contractés de 84,8 millions de dinars pour se situer à 605,4 millions de dinars, ramenant le taux des créances accrochées à 35,8% contre 46,3% en 2022 et un pic de 55,2% en 2021 et ce conformément à la feuille de route présentée et approuvée par la BCT.

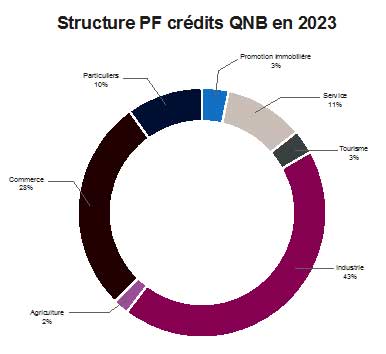

En 2023, la banque a confirmé son engagement de financement du secteur industriel tunisien avec un encours représentant 43% du total des crédits de la banque à fin 2023. QNB Tunisia est présente également sur les différents segments de l’économie à l’image du commerce et des services dont l’encours représente respectivement 28% et 11% des engagements de la banque.

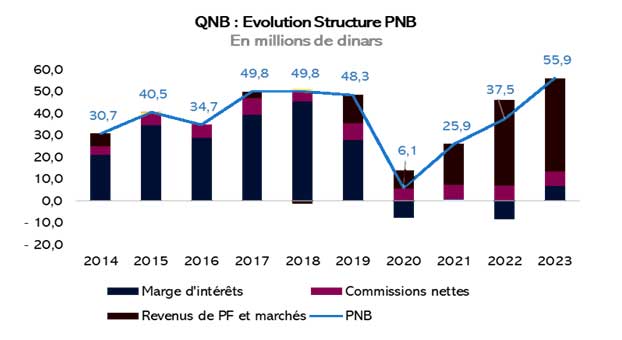

Au terme de l’exercice 2023, QNB Tunisia redresse la barre de ses indicateurs de performance grâce au plan de restructuration mené depuis 2021.

En effet, le PNB a enregistré une ascension de 49,1%, soit un accroissement de 18,4 millions de dinars pour se situer à 55,9 millions de dinars. Cette remontée est attribuée à l’amélioration de la marge d’intérêt de 15,2 millions de dinars et des revenus du portefeuille d’investissement de 7,5 millions de dinars.

La banque améliore au passage le taux de couverture des créances classées de 5,9 points de pourcentage passant de 52,8% en 2022 à 58,7%.

L’amélioration au top line du compte de résultat s’est conjuguée à une maitrise des charges opératoires, dont la hausse a été limitée à +9,5%.

Ceci dit, QNB Tunisia atténue significativement le déficit du résultat net à -69 millions de dinars en 2023 (-49,1 millions de dinars sur une base consolidée), contre un déficit de 142,6 millions de dinars en 2022.

D’après le Business Plan, la banque devrait atteindre son break-even en 2025 et renouer ainsi avec les résultats positifs .

Par ailleurs, les fonds propres remontent à 327.1 millions de dinars, dopés par une succession d’augmentations du capital social grâce au soutien de la société mère.

QNB Tunisia est présente dans 11 gouvernorats à travers 29 agences, dont deux agences QNB FIRST à Tunis et à Sousse, 3 centre d’affaires CORPORATE pour les Entreprises à Tunis et à Sousse et 2 bureaux de change aux aéroports de Tunis Carthage et Djerba.